09.05.2023 | 04:44

Turnaround-Aktien mit 300 % Chance gibt es nicht jeden Tag – BASF, Defiance Silber und TUI

Immer wenn die Börse neue Höchststände erreicht, suchen Anleger nach zurückgebliebenen Titeln. Das ist nicht so einfach, denn eine schwache Kursentwicklung hat ihre Gründe. Oftmals werden Dinge aber einfach auch übersehen. Wir stellen Titel vor, die eine gute Geschichte in petto haben, aber schlichtweg links liegen gelassen wurden. Auffällig unter die Räder gekommen sind BASF, Defiance Silber und TUI. Und bei all den Turbulenzen im Finanzsystem macht sich Silber klammheimlich auf den Weg nach oben und überwindet spielend die Marke von 25 USD. Vorsicht an der Bahnsteinkante!

Lesezeit: ca. 5 Min.

|

Autor:

André Will-Laudien

ISIN:

DEFIANCE SILVER CORP. | CA2447672080 , BASF SE NA O.N. | DE000BASF111 , TUI AG NA O.N. | DE000TUAG505

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Silber – Ein vielseitiges Metall

Geopolitische Verwerfungen und Zweifel über den Zustand des Finanzsystems sind neben einer galoppierenden Inflation ein guter Nährboden für Edelmetall-Investments. So hat Gold in der letzten Woche mit über 2.080 USD ein neues Allzeithoch erklommen, sein kleiner Bruder Silber hat es aber noch nicht geschafft, nachhaltig ins Rampenlicht zu rücken. Zu Unrecht, denn ob 5G-Technologie, flexible Displays oder RFID-Chips, neue Einsatzgebiete im Hightech-Bereich steigern die industrielle Nachfrage nach dem edlen Multitalent Silber in den kommenden Jahren deutlich. Bekanntermaßen ist Silber das Metall mit der besten elektrischen Leitfähigkeit und der höchsten Lichtreflexion auf der Erde. Der sehr niedrige elektrische Widerstand hat schon vor 20 Jahren zum Einsatz in Halbleitern und Batterien geführt. Silber bietet einen geringeren Übertragungsverlust und eine höhere Effizienz als zum Beispiel Kupfer. Für das laufende Jahr erwartet das Analysehaus Metals Focus einen Anstieg der Industrienachfrage auf über 1 Milliarde Unzen Silber. Damit liegt das Rekordhoch von 1,07 Milliarden Unzen aus dem Jahr 2013 wieder in Reichweite.

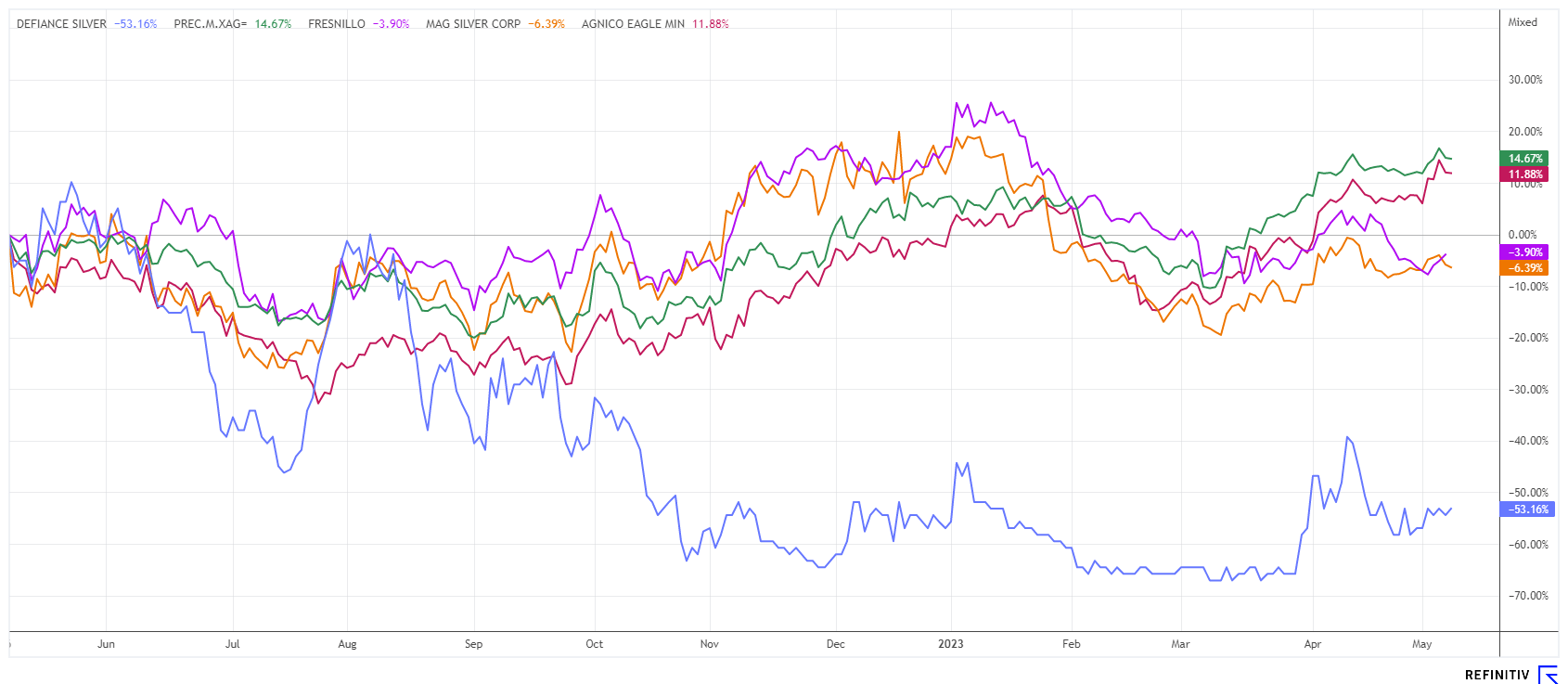

Defiance Silver – Aussichtsreiches Silber-Projekt mit Upside

Der kanadische Junior Defiance Silver (DEF) entwickelt mehrere Silberprojekte in Mexiko vor allem im Fresnillo-Belt. Hier wurden historisch mehr als 6,2 Mrd. Unzen Silber bisher gefördert, was ungefähr 10 % der weltweiten Silberproduktion entspricht. Im Fokus der Kanadier steht das Flaggschiffprojekt San Acacio. Es befindet sich mitten im Zacatecas-Silber-Distrikt. Die gleichnamige San Acacio-Mine liegt direkt an der Grenze der Defiance Claims, unweit der Veta Grande-Adernstruktur, deren Entdeckung bis ins Jahr 1546 zurückreicht. Hier wurden mehr als 200 Mio. Unzen an Silber abgebaut. Ein Teil der Liegenschaft wurde bisher nie mit modernen Methoden exploriert.

Für San Acacio existiert bereits eine erste Ressourcenschätzung mit 16,9 Mio. Unzen an Silber. Neben dieser Liegenschaft konnte Defiance mit dem Lucita-Projekt sowie Panuco und Lagartos seine Landposition in diesem Mining-Distrikt zuletzt deutlich ausbauen. In unmittelbarer Nachbarschaft produzieren Fresnillo, MAG Silver, Pan American und Agnico-Eagle. Aktuell treibt Defiance Silver die Exploration voran. In den nächsten Wochen ist schon mit weiteren Bohrergebnissen zu rechnen.

In der Provinz Michoacan gibt es noch eine Perle oben drauf. Nur die wenigsten Goldminen funktionieren mit Produktionskosten von unter 500 Dollar je Unze. Das Tepal-Gold-Kupfer-Projekt von Defiance Silver gehört dazu. Laut Vormachbarkeitsstudie (PFS) aus dem Jahr 2017 kann hier zu einem nachhaltigen Preis von 400 USD je Unze gefördert werden. Freilich haben sich die Kosten seither deutlich gesteigert, aber auch mit 50 % Zuschlag wären 600 USD bei Spotpreisen von 2.080 USD ein Hit. Hier verfügt man über eine Ressource (M&I) mit 1,8 Mio. Unzen Gold sowie 813 Mio. Pfund Kupfer. Wegen der guten Rahmendaten gilt das weit fortgeschrittene Projekt auch als potenzielles Übernahmeziel von Produzenten. Derzeit befindet sich die Liegenschaft in einem Rechtsstreit über die Konzession. Die Chancen stehen aber gut, dass der Prozess zugunsten von Defiance Silver ausgeht. Die Gesellschaft verfügt aktuell über rund 5,5 Mio. USD an Cash und ist schuldenfrei. Bei einem Kurs von 0,185 CAD ist das gesamte Unternehmen nur mit 42 Mio. CAD bewertet. Eine sehr aussichtsreiche Call-Option auf den Silberpreis.

BASF – Einer der Weltmarktführer für Batterie-Material

Der Ludwigshafener Konzern BASF ist der größte Chemie-Produzent der Welt. BASF ist in 91 Ländern vertreten und betreibt 239 Produktionsstandorte mit über 111.000 Mitarbeitern. Ein wichtiges Standbein sind moderne Materialien für die Batterie-Produktion. Ab 2025 soll sich die tatsächliche Reichweite eines Mittelklassewagens von 400 auf 800 km verdoppeln – ganz egal, ob die Klimaanlage läuft oder die Musik auf voller Lautstärke eingestellt ist.

Kathodenmaterialien sind dabei von zentraler Bedeutung für die Leistung, Erschwinglichkeit und Zuverlässigkeit moderner Batterien für die E-Mobilität. Im Moment liegt der gewogene Schnitt in der Reichweite bei etwa 385 Kilometern, wenn alle Witterungsverhältnisse herangezogen werden. Nötig dafür ist moderne Prozesstechnologie, eine gesicherte lokale Rohstoff-Versorgungskette, ein günstiger Energiemix bei der Produktion sowie eine kurze und effektive Logistik entlang der Lieferkette. Im Jahr 2022 schloss BASF eine strategische Partnerschaft mit CATL, welche eine enge Zusammenarbeit mit einem weltweit führenden Batteriehersteller im Bereich Kathodenmaterialien und Batterierecycling ermöglicht. CATL versorgt als Weltmarktführer über 35 % aller E-Fahrzeuge mit seinen Aggregaten.

22 von 27 Analysten auf der Plattform Refinitiv Eikon raten zum Kauf der BASF-Aktie mit einem durchschnittlichen Kursziel von 53,78 EUR. Gerade hat die Aktie 7 % Dividende ausgeschüttet und den Abschlag bereits nach 5 Handelstagen wieder egalisiert. BASF ist mit 46,90 EUR derzeit einer der Top-Picks im DAX-Index, charttechnisch muss der Kurs aber erst über 51 EUR, damit die Reise weiter geht.

TUI – Diese Kapitalerhöhung war historisch

Der Reisegigant aus Hannover hat gerade eine Mammut-Kapitalerhöhung hinter sich gebracht. Auch wenn die Stimmung zuletzt angeschlagen war, kann sich der Kurs derzeit wieder signifikant von seinem Allzeittief von 5,63 EUR erholen. Dank der Einnahmen aus der jüngsten Kapitalerhöhung überwies TUI dem WSF in einer letzten Tranche 750 Mio. EUR. Der WSF und die staatseigene Förderbank KfW hatten TUI nach dem Einbruch infolge der Corona-Pandemie mit Kapitalspritzen, Anleihen und Kreditlinien von zusammen rund 4,3 Mrd. EUR vor dem Untergang bewahrt. Einen Teil der Summe hatten die Hannoveraner schon im vergangenen Jahr zurückgezahlt. Vor wenigen Tagen hatte der Reisekonzern mithilfe einer Kapitalerhöhung rund 1,8 Mrd. EUR frisches Geld von Aktionären hereingeholt. Das Management gibt sich wieder optimistisch: "Es wird 2023 keinen Last-Minute-Sommer geben, wie es ihn früher gab", sagte der CEO Sebastian Ebel. Er rechnet sogar damit, dass die Preise für Spätbuchungen eher höher als niedriger werden. Die britische Großbank HSBC hat ihr Rating nach der geglückten Aktienplatzierung auf „Kauf“ angehoben und sieht ein Kursziel von 9,10 EUR, gute 40 % über dem aktuellen Kurs. Man kann TUI nur wünschen, dass der Sommer hält, was er verspricht.

Der Standardwerte-Index DAX springt von Hoch zu Hoch. Das Ganze vor dem Hintergrund steigender Zinsen und rezessiver Aussichten für die Wirtschaft. Dennoch gibt es Chancen für ausgewählte Titel: BASF ist analytisch günstig, TUI und Defiance Silver stehen als Turnaround-Titel mit einem gutem Chance-Risiko-Verhältnis auf der Liste.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.