22.09.2023 | 04:45

Neuberechnung! Das sind die blanken Zahlen: TUI, Saturn Oil + Gas, Deutsche Bank – Kaufkurse am laufenden Band!

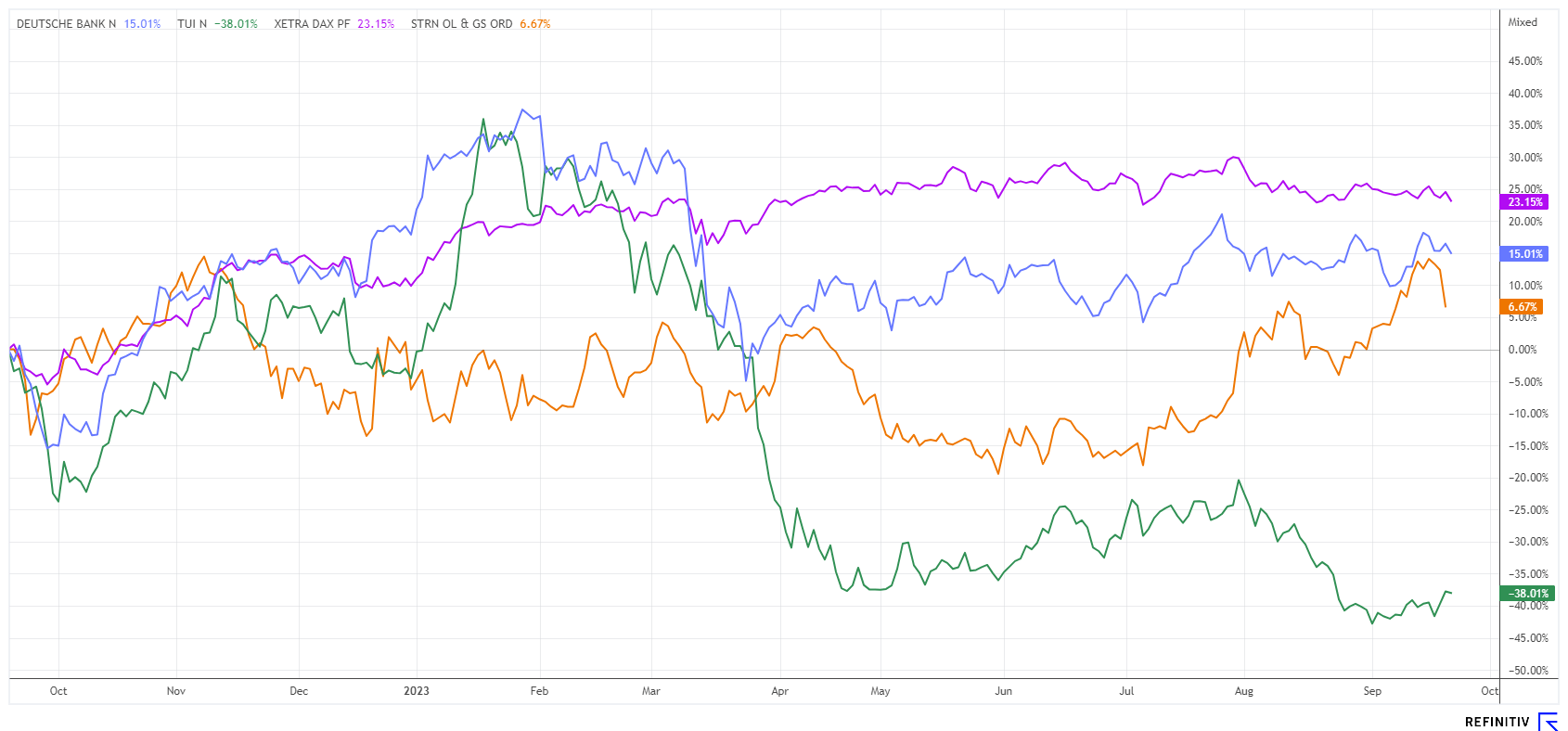

Nicht immer haben Gesellschaften gute Zahlen im Gepäck. Analysten hören sehr genau auf die Worte der Verantwortlichen. Oft ist es nur ein Nebensatz, welcher ganze Bewertungen verändert. TUI kann so langsam an die Vor-Corona-Zahlen anschließen, Saturn Oil & Gas muss wegen erheblichen Waldbränden in Alberta etwas zurückrudern und die Deutsche Bank möchte das Postbank-Projekt noch in 2023 unter Dach und Fach bringen. Alle drei Werte bieten nun gute Kaufchancen, denn die langfristigen Aussichten überzeugen durchaus.

Lesezeit: ca. 5 Min.

|

Autor:

André Will-Laudien

ISIN:

Saturn Oil + Gas Inc. | CA80412L8832 , TUI AG NA O.N. | DE000TUAG505 , DEUTSCHE BANK AG NA O.N. | DE0005140008

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

TUI – Back on Track

Sehr volatil geht es bei dem Touristik-Konzern TUI zu. Nach einer historischen Kapitalerhöhung Anfang 2023 konnte die Bilanz etwas von Schulden erleichtert werden. Nun suchen die Hannoveraner neue Vermarktungsmöglichkeiten für ihre Pauschalreisen, denn die Buchungszahlen erholen sich sukzessive. Vom Umsatz her ist man bereits wieder auf Kurs zum Vor-Krisen-Niveau, dies wird in der Breite aber reflektiert von deutlich höheren Reisepreisen von bis zu 40 %. Insgesamt hat TUI somit zwar weniger Reisen verkauft, aber das einzelne Buchungsticket liegt im Preis durchschnittlich 27 % höher.

Ohne die Großereignisse wie z. B. die Waldbrände auf Rhodos oder die Überschwemmungen in Italien hätte der Konzern seine Erwartungen übertroffen, sagte Vorstandschef Sebastian Ebel Anfang dieser Woche. Denn trotz stark gestiegener Lebenshaltungskosten haben viele Urlauber nach Daten des Reiseveranstalters Dertour nicht am Sommerurlaub gespart. Noch handelt es sich überwiegend um Corona-Nachhol-Effekte. "Die positive Buchungsdynamik hält an und ich bin sehr optimistisch für die bevorstehende Winter- und Sommersaison", sagte der CEO Ebel.

Die TUI-Aktie landete im September auf einem neuen Allzeit-Tief bei 5,28 EUR und stand gestern mit 5,68 EUR wieder 7 % darüber. Charttechnisch müsste der Titel die Zone 6,25 bis 6,50 EUR demnächst überwinden. Während die Deutsche Bank mit einem „Buy“-Rating und 9,80 EUR Kursziel positiv gestimmt ist, hat die Großbank UBS ihre Einstufung auf "Neutral" und einem Kursziel bei 7,45 EUR belassen. Die 11 Experten auf der Plattform Refinitiv Eikon erwarten einen Kurs von 8,97 EUR in 12 bis 24 Monaten, glatt 60 % Potenzial. Insgesamt ist TUI eine langfristige Turnaround-Spekulation, den Stop bei 5,20 EUR sollte man beachten.

Saturn Oil & Gas – Kleinere Adjustierungen, aber gute Perspektiven

Die Brände in Alberta haben auch in der Bilanz des kanadischen Öl- und Gasproduzenten Saturn Oil & Gas (SOIL) kleinere Spuren hinterlassen. Im jüngst veröffentlichen operativen Update wurden die durchschnittlichen Erwartungen wegen der Brände etwas gesenkt, gleichzeitig berichtet das Management von sehr erfolgreichen Weiterentwicklungen bei den jüngsten Spearfish-Bohrungen im Oxbow-Gebiet. Nach der kurzen Förderdelle werden die erwarteten Förderleistungen wieder angehoben, jüngst konnten auch zu deutlich höheren Spot-Preisen neue Terminkontrakte abgeschlossen werden. Die Produktionserwartung liegt für 2023 nun bei durchschnittlich 24.100 BOE (Einheiten in Barrel Öl gerechnet), vor dem Brand wurden 27.170 BOE erwartet.

Auf die Gewinn- und Verlustrechnung heruntergebrochen wird Saturn im Jahr 2023 rund 430 Mio. CAD bereinigtes EBITDA (nach zuvor geschätzten 523 Mio. CAD) erzielen. Der freie Mittelzufluss wird von 232 auf 145 Mio. EUR runter taxiert, die Investitionsausgaben werden ca. 130 Mio. CAD betragen. Mit den Gläubigern wurde eine Tilgungsaussetzung für September und Dezember vereinbart, um das Bohrprogramm aus eigenen Mitteln bestreiten zu können. Die Nettoverschuldung wird zum Jahresende bei etwa 455 Mio. CAD auslaufen.

"Unser Leichtöl-Bohrprogramm in der Spearfish-Formation hat eine Kapitaleffizienz erzielt, die zu den besten gehört, die wir in unserer gesamten Asset-Basis gesehen haben, und hat unsere internen Erwartungen übertroffen, was die umfangreichen mehrzonigen Erschließungsmöglichkeiten bestätigt, die unser Oxbow-Asset bietet", sagte Justin Kaufmann, Chief Development Officer von Saturn. Im Juni 2023 startete Saturn das erste Erschließungsprogramm des Unternehmens, das auf Leichtöl aus der produktiven Spearfish-Formation abzielt und sechs horizontale Bohrungen im Gebiet Manor im Südosten von Saskatchewan umfasst. Drei der Bohrungen wurden in Form doppelter horizontaler Lateralbohrungen niedergebracht und gehörten zu den besten Produzenten der Gruppe. Technisch beweist man abermals, die potenzielle Ausbeute erhöhen zu können, ohne dabei erhebliche Bohrkosten zu verursachen.

Saturn Oil & Gas bringt mit den aktuell bekannt gemachten Maßnahmen seine durchschnittliche Produktionskurve für die Folgemonate wieder deutlich nach oben und verbessert die Kapital-Allokation für das Jahr 2024. Zwar geht die Verschuldung insgesamt etwas langsamer nach unten, dafür verbessert sich der relative, operative Ertrag auf jeden geförderten Barrel Öl. Die Analysten von Echelon reagierten prompt auf die neuen Planzahlen und erwarten durch die kleine Verschiebung in die Zukunft nun einen 1,4-fachen Unternehmenswert (EV) bezogen auf die diskontierten freien Cashflows für das Jahr 2024 ff. Damit handelt die SOIL-Aktie immer noch deutlich unter dem Bewertungsfaktor der Peergroup von 1,9. Das Rating bleibt „Buy“ mit einer Kurserwartung von 5,65 CAD. Vom gestrigen Niveau bei etwa 2,77 CAD eine gute Verdoppelungs-Chance. Nach 2025 sollte der Wert noch deutlich höher stehen, denn dann wären die Schulden gänzlich abgetragen.

Deutsche Bank – Das größte IT-Projekt der Bankgeschichte bremst Postkunden aus

Der Deutsche Bank CEO Sewing muss sich für die IT-Misere bei der Postbank-Integration umfangreich entschuldigen. Bis alle Probleme behoben sind, wird es allerdings noch etwas dauern. Nachdem Postbank-Kunden über Monate nur schlecht über ihr Konto verfügen können, arbeitet die Frankfurter Großbank nach einer Rüge der Finanzaufsicht Bafin mit Hochdruck an einer Lösung. Bis Ende Oktober soll wieder fast alles funktionieren - wird versprochen, bis dahin heißt es „Geduld“ am Geldautomaten, bei POS-Zahlungen und bei Online-Überweisungen. „Insgesamt, um alle Rückstände abzubauen, brauchen wir nicht nur das dritte Quartal, sondern auch das vierte Quartal“, sagte der Konzernchef. Rund 500 zusätzliche IT-Spezialisten befassen sich nun mit den Problemstellungen.

Die Beschwerden von Postbank-Kunden hatten sich in den vergangenen Monaten gehäuft, vor allem im Zusammenhang mit einer nicht enden wollenden IT-Umstellung. Bei dieser waren seit Ostern 2022 Daten von 12 Mio. Kunden der Postbank sowie 7 Mio. Deutsche-Bank-Kunden in Deutschland auf eine gemeinsame Plattform zusammengeführt worden. Die Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) prüft nach eigenen Angaben, ob aufsichtsrechtlich relevante Mängel bestehen. Möglich wäre, dass die Bafin eine Sonderprüfung anordnet oder einen Sonderbeauftragten ernennt, denn der Bafin-Präsident Mark Branson bezeichnete die Zustände als „inakzeptabel“.

Aus Sewings Sicht sollten sich die Banken in Europa allesamt nicht auf den jüngsten, von der Zinswende getriebenen geschäftlichen Erfolgen ausruhen. Zwar gibt es nun wieder Milliarden-Überschüsse, aber strukturell hinken speziell deutsche Banken der internationalen Konkurrenz hinterher. Als Vorstand des Bankenverbands nimmt er sein eigenes Institut nicht aus.

Die Experten auf der Plattform Refinitiv sehen für die DBK-Aktie ein 12-Monats-Durschnittskursziel von 12,55 EUR, immerhin 25 % über der aktuellen Notierung. Mit einer Marktkapitalisierung von rund 20 Mrd. EUR ist die größte deutsche Geschäftsbank nur noch mit dem 4,6-fachen des in 2024 erwarteten Gewinns bewertet. Kaufen, wenn die Kanonen donnern – aktuell zu knapp 10 EUR.

Korrekturen im Zahlenwerk führen oft zu überraschenden Kurswendungen. Bei Saturn Oil & Gas könnten die aktuell leicht schwächeren Kurse nach den verheerenden Waldbränden in Alberta die letzte Einstiegsmöglichkeit bedeuten. Auch bei TUI und Deutsche Bank dürfte der Zug den Bahnhof bereits verlassen haben.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.