11.05.2023 | 04:44

Finanzkrise - welche Finanzkrise? Frühlings-Hausse voraus: Mercedes-Benz, Blackrock Silver, Nel ASA, Plug Power – Jetzt noch einsteigen?

Die Aktienmärkte springen von Hoch zu Hoch. Bereits mental abgelegt gilt die von vielen erwartete Rezession, wenn sie denn überhaupt kommt. Denn der GFK-Konsumklimaindex steigt seit 8 Monaten und auch der ifo-Index steht mit 96,5 wieder knapp an der 100-er Marke, was unter Ökonomen als Expansionssignal gilt. Die Unsicherheit im Finanzbereich könnte durch Übernacht-Zwangsübernahmen nicht größer sein. Aber nach 8 US-Zinserhöhungen in Folge glauben einige Marktteilnehmer nun an ein Ende der Falkenzeit. Da die EZB erst zögerlich in die Inflationsbekämpfung eingestiegen ist, wurden hier erst 5 Zinsschritte registriert. Gold, Silber und auch Lithium jedenfalls wittern wieder Frühlingsluft. Wir nehmen uns drei interessante Titel vor.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

Blackrock Silver | CA09261Q1072 , NEL ASA NK-_20 | NO0010081235 , PLUG POWER INC. DL-_01 | US72919P2020 , MERCEDES-BENZ GROUP AG | DE0007100000

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Mercedes-Benz – Es läuft nicht ganz rund mit den EQ-Modellen

Statt sich auf der Straße festzukleben und den Verkehr zu behindern, sollten die Klimaaktivisten laut Mercedes-Chef Ola Källenius lieber in seinem Unternehmen als Ingenieur arbeiten, um dort die Zukunft aktiv gestalten zu können. Zugleich wies Källenius die Kritik von Umweltschützern an schweren Geländewagen zurück: „Aus meiner Sicht geht es nicht um einzelne Fahrzeugformen, sondern darum, Autos insgesamt nachhaltig zu machen. Bei Mercedes werden alle Autos grüner.“ Eigentlich wollte Mercedes-Benz schon ab 2025 mit der Hälfte der verkauften Autos elektrisch unterwegs sein, wenn auch nicht immer vollelektrisch. Jetzt hat Ola Källenius das Ziel um mindestens ein Jahr (also 2026) nach hinten verschoben. Das hat mehrere Gründe, wobei ein entscheidender Faktor der aktuelle Einbruch bei den nicht mehr subventionierten Plug-In-Hybriden ist. Mit so einem Rückgang war eigentlich zu rechnen, dennoch hatte man in Stuttgart wohl eine höhere „Klimadynamik“ in der Bevölkerung erwartet.

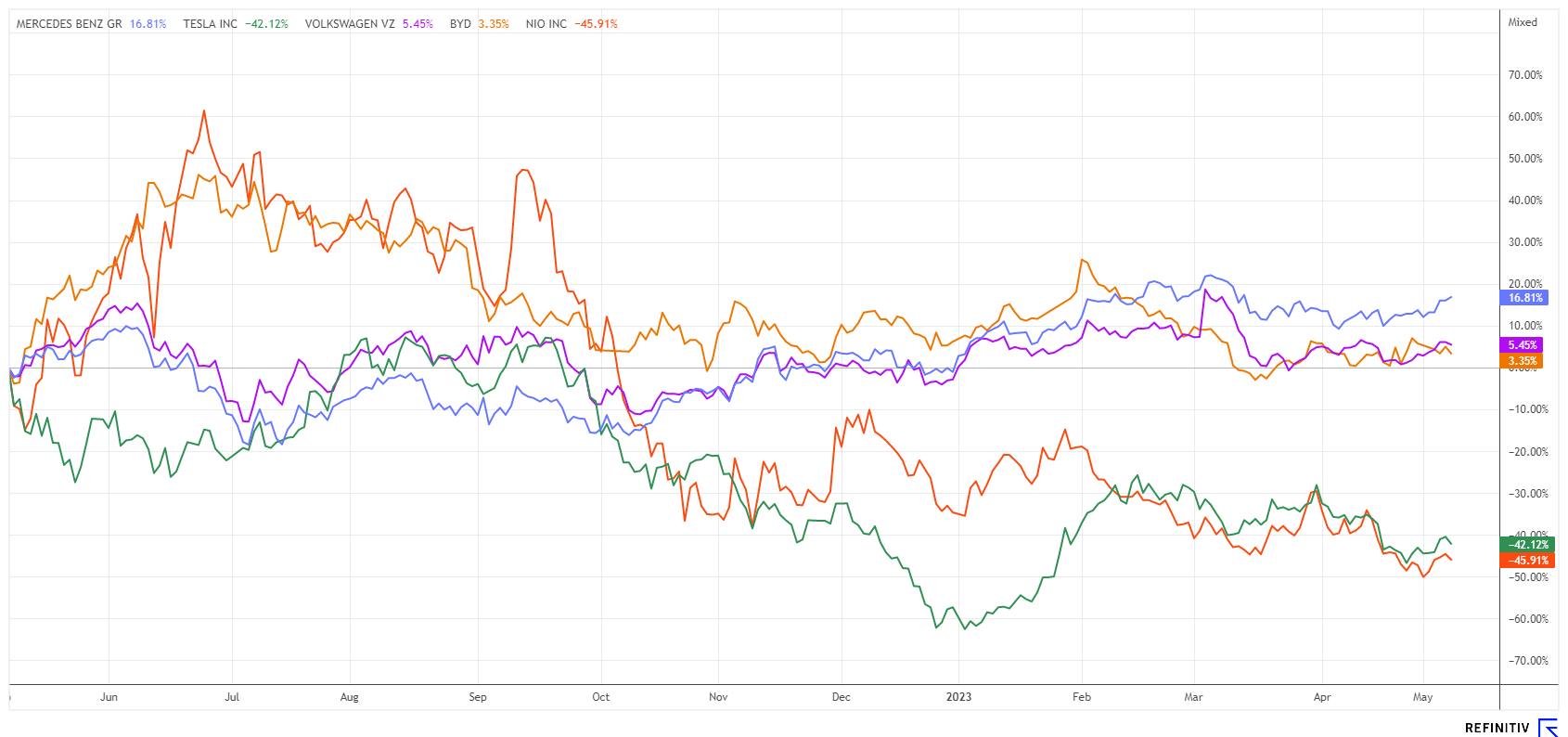

Bei den hauseigenen EQ-Modellen läuft es auch nicht ganz wie erwartet und Mercedes hat zusätzlich auf dem wichtigsten Markt der Welt „China“ schwer zu kämpfen. Dort wurden die Preise schon für den noch frischen EQE und EQS nach unten angepasst. Nicht nur Tesla ist ein Konkurrent in diesem neuen Markt geworden, es gibt auch immer mehr Wettbewerber aus China, wie z. B. Nio und BYD. Sie können nicht nur mit Mercedes mithalten, sondern sind im Schnitt auch noch 25 % günstiger. Die Aktionäre waren auf der HV dennoch zufrieden und nahmen die Dividende von 5,20 EUR gerne an.

Der Aktienkurs ist von seinem Hoch bei 75,90 EUR jetzt wieder ein Stück entfernt, doch die 25 Analysten auf der Plattform Refinitiv Eikon sind allesamt positiv und berechnen ein mittleres Kursziel von 90,20 EUR, glatte 35 % über dem aktuellen Preis.

Blackrock Silver – Das Lithiumvorkommen könnte interessant werden

Für die E-Mobilität ist die Verfügbarkeit von Lithium von größter Wichtigkeit, denn obwohl es schon viele alternative Technologien gibt, hat es bis jetzt kein Ansatz in die industrielle Welt geschafft. Denkt man also in Modell-Zyklen für die Automobilindustrie, wird die Li-Ionen-Batterie sicherlich noch 5 bis 10 Jahre marktdominierend sein.

Der kanadische Explorer Blackrock Silver (BRC) fokussiert sich in Nevada eigentlich auf die Entwicklung von Gold- und Silber-Projekten. Nun gab es aber auf der firmeneigenen Liegenschaft Gabriel eine nicht unwesentliche Entdeckung. Denn das Explorationsprogramm aus dem Jahr 2022 hat eine Lithium-Mineralisierung zum Vorschein gebracht. Um eine weitere Expertise nutzen zu können, arbeitet Blackrock in diesem Fall mit der Tearlach Resources Ltd. über eine Optionsvereinbarung zusammen. Nun gab es Ergebnisse für drei weitere Bohrlöcher aus einem Phase-1-Kernbohrprogramm auf dem Lithiumprojekt Tonopah North (Gabriel). Dabei stieß Tearlach weiterhin auf beträchtliche Gehalte und Mächtigkeiten. Die Ergebnisse dieser drei Kernbohrungen weisen im Vergleich zu den ursprünglichen Entdeckungsbohrungen höhere Lithiumwerte als erwartet auf und haben ein erweitertes mineralisiertes Gebiet mit einer Größe von 2,0 mal 2,75 km nachgewiesen.

Andrew Pollard, President und CEO von Blackrock Silver, kommentierte: "Wir sind sehr ermutigt durch die jüngsten Bohrergebnisse von Tearlach, die darauf hindeuten, dass das lithiumhaltige System auf dem Projekt Gabriel weiterhin umfangreicher und hochgradiger ist, als ursprünglich angenommen. Mit einer ersten Ressourcenschätzung, die für Ende des Jahres geplant ist, sehen wir das Potenzial, mit der Weiterentwicklung dieser Entdeckung einen erheblichen Wert für unsere Aktionäre freizusetzen."

Die Blackrock Silver-Aktie ist derzeit bei 0,33 CAD zu haben, neben der Neuentdeckung Lithium könnten im derzeitigen Umfeld auch die Edelmetalle wieder für Musik sorgen.

Nel ASA – Negativer Sog durch Plug Power

Die Aktie des norwegischen Wasserstoff-Unternehmens Nel hat nach einer leichten Erholung nun doch wieder den Weg nach unten eingeschlagen. Schuld ist wohl der Ausverkauf beim Branchen-Mitstreiter Plug Power. Hier gibt es eine große Aktionärs-Sammelklage wegen falscher Informationen zum Wachstum und auch die neuesten Zahlen haben den Markt nicht aus der Verkaufslaune bringen können.

Plug Power Inc. erzielte im ersten Quartal 2023 mit einem Umsatz von 210 Mio. USD ein Plus von 49 % zum Vorjahr. Die Bruttomarge lag im gleichen Zeitraum allerdings bei minus 33 %. Das EBIT erreichte ein minus von 209,8 Mio. USD und entsprach damit der negativen Umsatzleistung. Auf Nettobasis verbleibt ein herber Verlust von 0,35 USD je Aktie. Grund für den erneuten Rückschlag waren die gestiegenen Kosten für die Erzeugung der Wasserstoffmoleküle in Verbindung mit historisch höheren Erdgaspreisen.

Nel ASA hatte jüngst angekündigt, eine Giga-Fabrik für Elektrolyse im US-Staat Michigan zu bauen. Die Produktionsstätte soll die größte ihrer Art weltweit werden. Die Gesamtkosten werden auf 400 Mio. USD geschätzt. Für den CEO Hakon Volldal war die Nähe zum US-Autobauer General Motors aus Detroit sehr wichtig, denn GM ist ein zentraler Kooperationspartner für die industrielle Herstellung von Wasserstoff. Im November beschlossen beide Firmen, ihre bestehende Partnerschaft auszubauen.

Die Nel-Aktie schwankt in den letzten Monaten stark im Korridor 1,05 bis 1,30 EUR. Mit 1,23 EUR scheint sie wieder recht nahe am oberen Wendepunkt. Mit einem KUV 2023e von 12 wird immer noch ein hoher Eintrittspreis in die H2-Branche verlangt. Mit dauerhaften Verlusten bleibt die Branche aber unattraktiv für private Investoren. Wir hatten bereits frühzeitig von einem Investment abgeraten.

Noch ist die Gangart für ein Stoppen der Erderwärmung nicht eindeutig. Viele Technologien können einen aktiven Beitrag leisten. Die meisten Lösungen sind in ihrer Gestehung aber erst einmal kontraproduktiv. Das gilt insbesondere für die E-Mobilität. Anleger sollten im Bereich GreenTech eine gesunde Mischung aus Standardwerten und chancenreichen Investments vorhalten, damit das Portfolio-Risiko sinkt.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.