17.07.2023 | 04:44

Ausbruch: 300 % mit Wasserstoff und Silber möglich! Nel und Plug Power geben den Takt vor, TUI und Defiance Silver im Turnaround

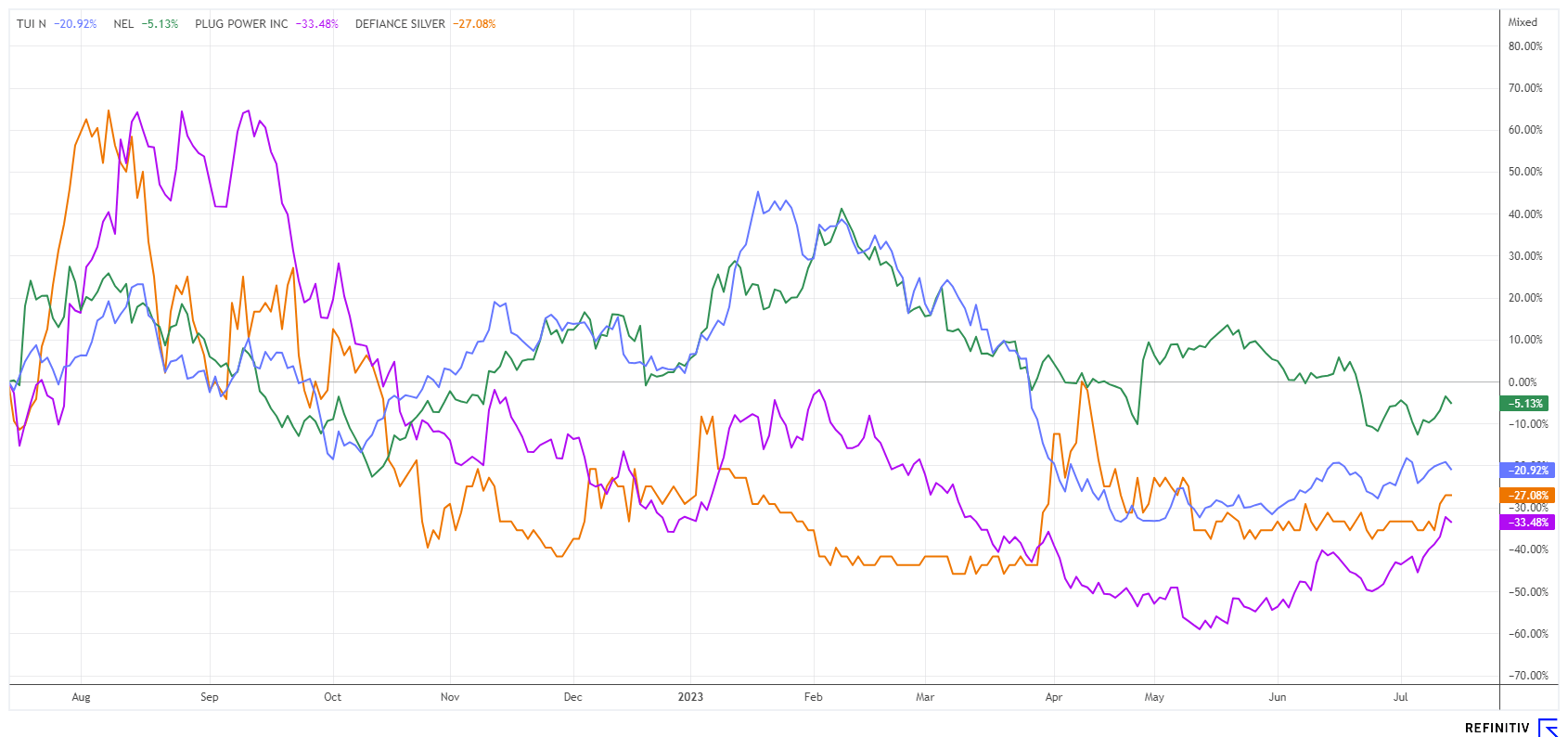

Die Börsen zünden ein Feuerwerk nach dem anderen. Hatte der deutsche Leitindex DAX in der letzten Woche seine gesamten Verluste aus dem Juli erst mal wieder aufzuholen, so gab es an der NASDAQ bereits wieder neue Rekorde. Die HighTechs geben den Ton an, allen voran die Werte mit KI-Phantasie. Hier werden rosige Zeiten erwartet, die europäische Industrie indes muss weiter zurückstecken, wie die Gewinnwarnung von BASF eindrucksvoll belegt. Neben einer schönen Erholungs-Rally bei den Wasserstoffwerten, legte auch Silber einen gehörigen Satz zu. Hier eine Übersicht der möglichen „Ausbrecher“.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

DEFIANCE SILVER CORP. | CA2447672080 , NEL ASA NK-_20 | NO0010081235 , PLUG POWER INC. DL-_01 | US72919P2020 , TUI AG NA O.N. | DE000TUAG505

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Nel ASA und Plug Power – Schnelle Kurswende nach Nucera IPO

Mit dem erfolgreichen IPO von ThyssenKrupp Nucera war es nur eine Frage der Reaktionszeit, bis die Peergroup wieder ins Laufen kommt. An der Börse wird der Neuling Nucera nach der Platzierung von über 30 Mio. Aktien mit rund 2,7 Mrd. EUR bewertet. Das ist mehr als der norwegische Konkurrent Nel ASA auf die Waage bringt. Nucera ging aus der Thyssenkrupp-Tochter Uhde Chlorine Engineers (UCE) hervor, die Anfang 2022 umbenannt wurde. Der Kunstname setzt sich aus „new“, „UCE“ und „era“ zusammen und soll den Aufbruch in eine neue Ära der Innovation und Transformation zu grüner Energie symbolisieren. Analysten starteten mit positiven Kommentaren und trauen dem größten deutschen Wasserstoff-Titel weitere 50 % Aufwertung zu.

Im analytischen Vergleich ist Nucera gegenüber Nel ASA und Plug Power mit ähnlich hohen Bewertungsfaktoren unterwegs. Während die Konkurrenz erst ab 2025/2026 profitabel werden möchte, können die Deutschen aber bereits jetzt mit Gewinn aufwarten. Das erfolgreiche Listing hat adhoc wieder viel Phantasie in den ausgebombten Sektor gebracht. Nel erholte sich um 10 % und der Platzhirsch Plug Power schoss mit hohen Umsätzen um über 40 % nach oben. Die Spekulation im Bereich Wasserstoff scheint nach 2 Jahren Pause wieder aufgenommen zu werden. Interessierte Anleger sollten die hohe Bewertung und Volatilität des Sektors in ihren Dispositionen berücksichtigen.

Defiance Silver – Silber macht einen Satz nach oben

Eine aktuell gute Chance besteht bei der Aktie von Defiance Silver (DEF) aus Kanada. Das Explorations-Unternehmen entwickelt mehrere Silberprojekte in Mexiko vor allem im Fresnillo-Belt. Historisch wurden mit über 6 Mrd. Unzen hier schon 10 % der Weltsilber-Produktion geschürft, doch die Geologen erwarten noch wesentlich höhere Mengen im Boden. Zuletzt gab es auf dem Flaggschiffprojekt San Acacio auch gute Ergebnisse von 157 bis 380 g Silber je t Gestein. In einem recht kleinen Abschnitt fand man sogar Blockbuster-Werte zwischen 5510 und 6014 g Silberäquivalent. Das sind Mengen, die allenfalls historisch aus der großen Zeit des mexikanischen Gold- und Silberrauschs bekannt sind. Der Zacatecas-Silber-Distrikt ist geologisch einer der silberreichsten Zonen der Erde. Defiance Silver hat also alle Karten in der Hand, große Funde in Veta Grande zu vermelden.

Charttechnisch macht sowohl der Silberpreis, als auch der Kurs der DEF-Aktie Hoffnung. Denn in der letzten Woche legte Silber schon mal 8 % auf knapp 25 USD zu und auch Defiance Silver drehte von 0,155 auf 0,18 CAD nach oben. Die rund 227 Mio. Aktien addieren sich zu einer Marktkapitalisierung von nur 40 Mio. CAD. In einer möglichen Übernahme durch einen großen Nachbarn wie Fresnillo, MAG oder Teck Resources müssten für die Defiance-Liegenschaften sicherlich über 300 Mio. CAD auf den Tisch gelegt werden. Phantasie gibt es auch für das umstrittene Tepal-Gold-Kupfer-Projekt. Hier kann die Beilegung des offenen Rechtsstreits sofort zu einer starken Aufwertung führen.

TUI – Urlaubssaison macht gute Laune

Rechtzeitig zum Urlaubsauftakt in Hamburg und Düsseldorf kam es wieder zu Blockadeaktionen der Klimaaktivisten „Letzte Generation“ auf den Flughäfen. Rund 20.000 Passagiere waren von den Ausfällen und Verzögerungen betroffen, ankommende Flugzeuge mussten umgeleitet werden. Noch ist die deutsche Justiz wohl handlungsunfähig, wie mit diesen gefährlichen und sinnlosen Eingriffen in den Verkehr umgegangen wird und auch die Rechte der Reisenden sind umstritten. Denn wegen dem Befreiungspassus der „höheren Gewalt“ sind auch Airlines nicht in der Pflicht, Umbuchungen oder Erstattungen durchzuführen.

Für den größten deutschen Reiseanbieter TUI mehren sich die positiven Anzeichen für einen Turnaround. Seit der letzten Kapitalerhöhung im März konnten 1,2 Mrd. EUR an Schulden getilgt werden und auch die operative Seite lässt Hoffnung zu. Denn nachdem bereits im Mai die Buchungen über dem Vor-Corona-Jahr 2019 lagen, macht auch der Juni ein Plus von knapp 12 %. Zum Halbjahr stiegen die Erlöse zweistellig und der Buchungsstand in der Touristik kann um 18 % zulegen.

So eroberte der TUI-Kurs in der letzten Woche seit langem wieder die 7 EUR-Marke und die 200-Tage-Linie bei knapp über 8 EUR gerät wieder in den Fokus. Fundamental werden in den Jahren 2023 bis 2025 Gewinne je Aktie von 0,92 bis 1,32 EUR erwartet. Damit liegt das rollende KGV aktuell zwischen 7,5 und 5,2. Die 8 TUI-Analysten auf der Plattform Refinitiv Eikon sind verhalten optimistisch zur TUI-Aktie gestimmt. Mit einem durchschnittlichen Kursziel von 9,17 EUR liegt der Erwartungswert auf 12 Monate aber immerhin 35 % über dem letzten Kurs vom Freitag. Man sollte den Wert wieder auf dem Radar haben.

Sommerzeit ist meist Konsolidierungszeit an der Börse. So hatte der DAX Anfang Juli adhoc 5 % abgeben müssen, doch schnell setzten auch wieder Rückkäufe ein. Seit dem erfolgreichen IPO von ThyssenKrupp Nucera sind die Wasserstoff-Werte wieder en vogue, auch TUI macht diesen Sommer wieder Hoffnung. Nach dem letzten PickUp bei Silber sollte die Defiance Silver-Aktie endlich Frühlingsluft schnuppern.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.