29.12.2022 | 04:50

Infineon, Manuka Resources, Barrick Gold - Die Akquisitionswelle läuft

In Zeiten von Inflation, steigenden Zinsen, explodierenden Energiepreisen und globalen Rezessionsängsten dürfte sich der Konsolidierungsprozess im nächsten Jahr in vielen Branchen deutlich beschleunigen. Dabei stehen kapitalintensive, noch nicht profitable Unternehmen mit einem innovativen Geschäftsmodell vor großen Herausforderungen, um auch zukünftig ihre Eigenständigkeit beibehalten zu können. Größere Konzerne scharren hier bereits mit den Hufen, um ihr Portfolio auf Zukunft zu trimmen. Speziell im Edelmetallsektor konnte in den vergangenen Wochen eine steigende Akquisitionstätigkeit beobachtet werden.

Lesezeit: ca. 4 Min.

|

Autor:

Stefan Feulner

ISIN:

BARRICK GOLD CORP. | CA0679011084 , Manuka Resources Limited | AU0000090292 , INFINEON TECH.AG NA O.N. | DE0006231004

Inhaltsverzeichnis:

Der Autor

Stefan Feulner

Mehr als 20 Jahre Börsenerfahrung und ein breit gestreutes Netzwerk kann der gebürtige Franke vorweisen. Seine Leidenschaft gilt dem Analysieren verschiedenster Geschäftsmodelle und dem Durchleuchten neuer Trends.

Tag-Cloud

Aktien-Cloud

Infineon – Weitere Zukäufe wahrscheinlich

Der weltweit führende Anbieter von Halbleiterlösungen für Power Systems und das Internet der Dinge treibt mit seinen Produkten und Lösungen die Dekarbonisierung und Digitalisierung weiter voran und will laut dem Vorstandsvorsitzenden Jochen Hanebeck in Zukunft weiter anorganisch wachsen. Wie der Konzernchef der „Frankfurter Allgemeinen Zeitung“ verriet, könnten in Zukunft auch Übernahmen für mehrere Milliarden Euro in Erwägung gezogen werden. Allerdings schränkte er ein, „dass jede Ergänzung neben dem strategischen Aspekt auch kulturell zu uns passen und finanziell Sinn ergeben muss“.

Infineon habe schon eine sehr gute Position im Bereich Leistungshalbleiter, „aber nichts ist so gut, dass man es nicht noch verbessern könnte." Vorstellbar sei eine Akquisition auch im Geschäftsbereich Sensorik, sowie bei Mikrocontrollern, bei Konnektivität oder bei Software und Künstlicher Intelligenz. Bei der Börsenbewertung der Halbleiterindustrie sei zwischenzeitlich eine gewisse Normalisierung eingetreten. „Es ist durchaus vorstellbar, dass beispielsweise Start-ups, die nicht ausreichend durchfinanziert sind, sich einem Konzern anschließen wollen,“ so der Konzernlenker.

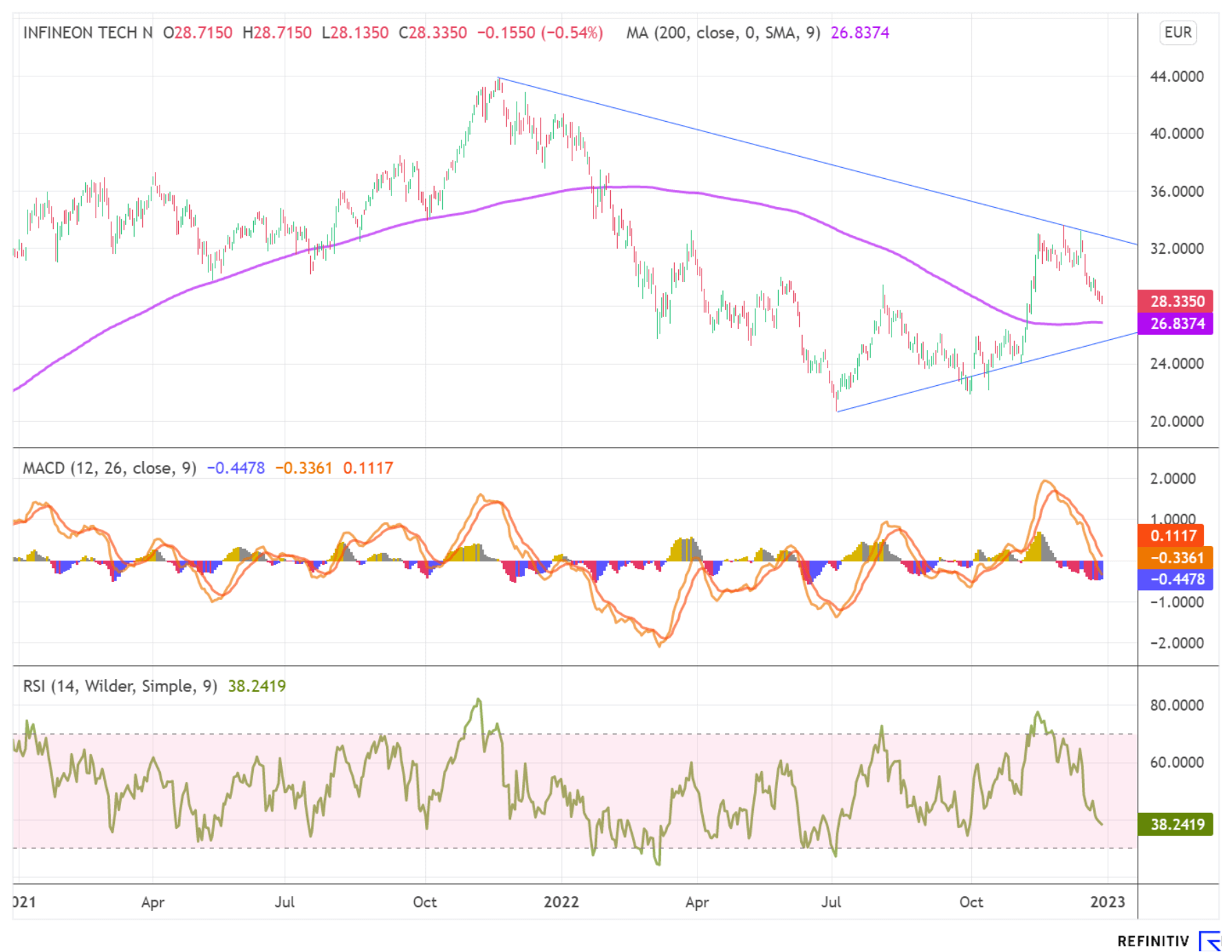

Aus charttechnischer Sicht befindet sich die Aktie des Neubiberger Unternehmens nach einem Zwischenhoch Anfang Dezember bei 33,65 EUR in der Konsolidierungsphase und notiert bei 28,37 EUR.Eine wichtige Unterstützung dürfte die 200-Tagelinie bieten, die aktuell bei 26,83 EUR verläuft.

Manuka Resources – Einmalige Chance

Trotz einer transformativen Übernahme und des Aufstiegs zu einem der essenziellen Player für die grüne Wirtschaft verlor der Aktienkurs des australischen Bergbau- und Explorationsunternehmens seit Beginn des Börsenjahres rund drei Viertel seines Wertes und notiert an der Australischen Börse ASX bei 0,086 AUD. Ein Grund für den letzten Dip war die Verkündung des Abschlusses einer Platzierung an institutionelle Anleger über 4,1 Mio. AUD. Im Rahmen der Platzierung gab das Unternehmen rund 39 Mio. neue Aktien zu je 0,105 AUD aus. Zudem erhielt jeder Teilnehmer eine kostenlose Option für jeweils zwei gezeichnete Platzierungsaktien.

Die eingesammelten Mittel solle für die drei von Manuka Resources hochinteressanten Projekte verwendet werden. Mit dem Mt. Bobby- Goldprojekt besitzt das Unternehmen aus Down Under eine der historisch reichsten Goldminen des Kontinents, in der in früherer Produktion 500.000 Unzen Gold mit einem durchschnittlichen Gehalt von einer halben Unze pro Tonne Erz abgebaut wurde. 2020 wurde diese wieder in Produktion genommen, mit dem Ziel, 24.000 Unzen Gold zu fördern, was mit dem Faktor 2 übertroffen wurde. Von Seiten Unternehmensführung wird vermutet, dass die Ressource in der Tiefe weiteres deutliches Potenzial besitzt. Hier wird vom Management um den CEO Dennis Karp derzeit ein Plan für die Ressourcenerschließung angefertigt.

Zudem zählt das Wonawinta-Silber-Projekt mit einer Mineralressourcenschätzung von 51 Mio. Unzen zu einem der größten Silberproduzenten Australiens. Aktuell wird die 515.000 t Halde verarbeitet, die sich neben der bereits bestehenden Verarbeitungsanlage befindet. Eine Wiederaufnahme der Silberproduktion wird aktuell wesentlich vorangetrieben.

Mit dem im vierten Quartal erfolgten Erwerb des South-Taranaki-Bight-Projekts (STB) könnte Manuka Resources zudem zukünftig zu einem essenziellen Teil der grünen Wirtschaft zählen. Das STB-Projekt, das vor der Westküste Neuseelands liegt, ist ein VTM-Eisensandprojekt mit Vanadium-Titan und Magnetit. Das kritische Mineral Vanadium spielt eine entscheidende Rolle bei der Verbesserung der Energiespeicherung und der Lebensdauer von Batterien durch die Vanadium-Redox-Flow-Batterie.

Das STB-Projekt verfügt über eine erteilte Bergbaulizenz und eine große JORC-Ressource von 3,8 Mrd.t. Mit einem Vanadium-Gehalt von 0,5 %/t basierend auf ersten Schätzungen der jährlichen Abbauraten für das STB-Projekt würde die geschätzte Jahresproduktion von Vanadium etwa 55 Mio. GBP betragen. Damit wäre Manuka Resources nach China und Russland der drittgrößte Vanadium-Förderer und könnten jährlich 15 % des weltweiten Angebots produzieren.

Somit könnten die niedrigen Kurse langfristig eine einzigartige Chance auf überproportionale Kursgewinne darstellen. Die Marktkapitalisierung von Manuka Resources beläuft sich auf 44,70 Mio. AUD.

Barrick Gold – Rosige Aussichten

Aufgrund der unsicheren politischen sowie wirtschaftlichen Rahmenbedingungen, so sind sich Experten einig, müsste Gold eigentlich jenseits der 2.000 USD je Unze notieren. Dennoch kämpft das gelbe Edelmetall noch immer mit der Bodenbildung und dem nachhaltigen Überschreiten der 1.800 USD-Marke. Ebenfalls als zu niedrig bewerten Analysten den Silberpreis. So rechnet Avi Gilburt, der Gründer von ElliottWaveTrader.net, dass sich Gold und Silber nach einer mehrjährigen Konsolidierung auf die nächste Aufwärtswelle vorbereiten dürften. Dabei sieht der Chartist bei Gold Kurse deutlich über 2.000 USD je Unze, bei Silber hält er sogar eine Verdopplung im Bereich des Möglichen.

Für den zweitgrößten Goldproduzenten der Welt, Barrick Gold, würden die prognostizierten Kurse einer Gewinnexplosion gleichkommen. Um für die nächste Aufwärtsbewegung gerüstet zu sein, basteln die US-Amerikaner an der Optimierung ihres Portfolios. Wie das Unternehmen vermeldete, konnte die Umstrukturierung des Reko Diq-Projekts in Pakistan abgeschlossen werden, nachdem der Oberste Gerichtshof Pakistans ein positives Gutachten abgegeben hat und die erforderliche Gesetzgebung in Kraft getreten ist. Reko Diq ist eines der größten unerschlossenen Kupfer-Gold-Projekte der Welt und befindet sich zu 50% im Besitz von Barrick, zu 25% im Besitz von drei staatlichen Unternehmen, zu 15% im Besitz der Provinz Belutschistan auf einer voll finanzierten Basis und zu 10% im Besitz der Provinz Belutschistan auf einer frei getragenen Basis. Die erste Produktion ist für das Jahr 2028 vorgesehen.

Die herausfordernden wirtschaftlichen Rahmenbedingungen mit steigenden Zinsen sowie einer ausufernden Inflation mit explodierenden Rohstoff- und Energiekosten macht es für kleine Unternehmen immer schwieriger, auf eigenen Füßen stehen zu können. Somit dürfte 2023 die Akquisitionstätigkeit deutlich zunehmen. Manuka Resources sowie Barrick Gold sind bestens positioniert, bei Infineon dürften in naher Zukunft erste Übernahmen vermeldet werden.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.