11.10.2023 | 04:45

Gegen den Strom investieren! Rheinmetall, BYD und Power Nickel mit 100 % Potenzial?

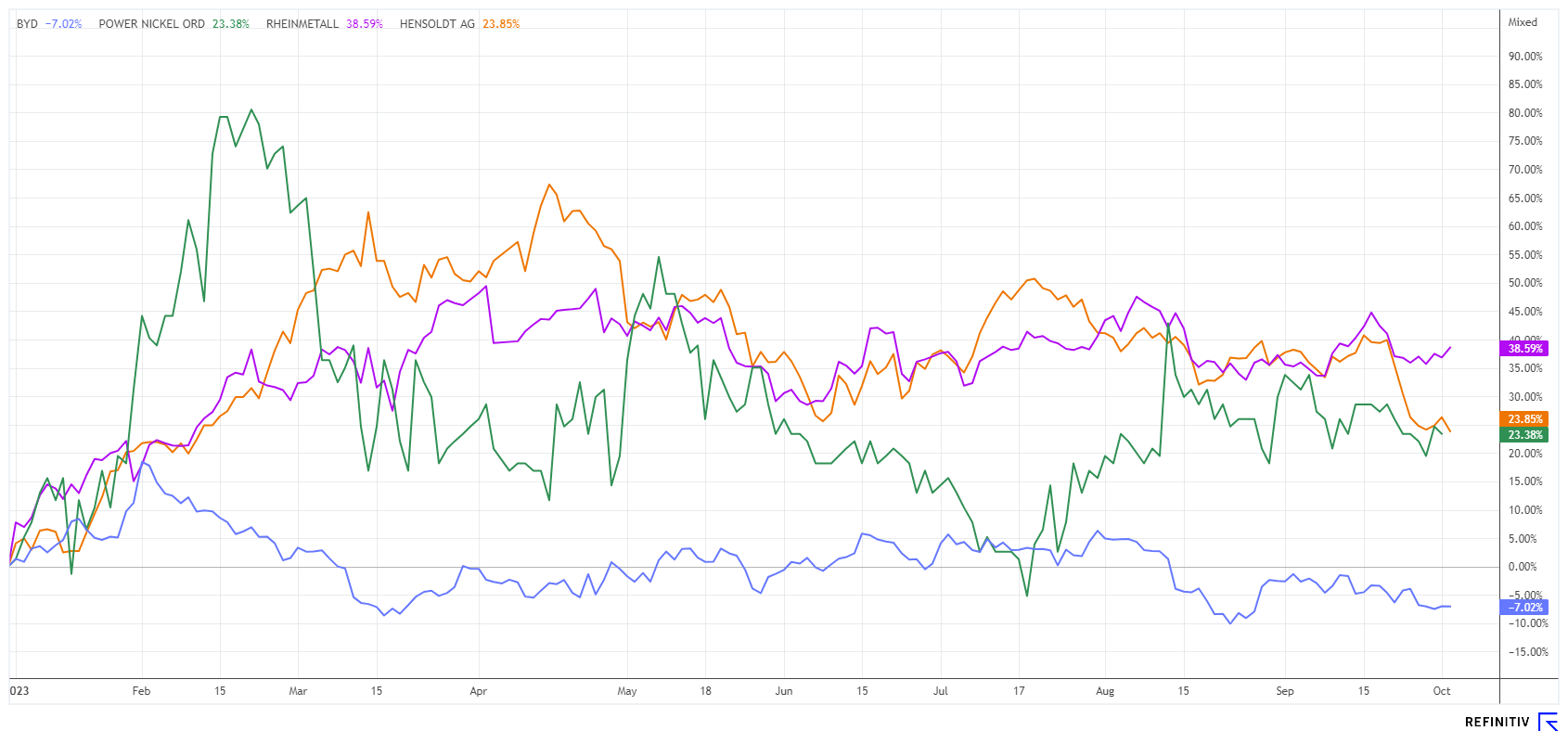

In schwierigen Zeiten kostet es viele Nerven, die Investitionsstrategie wetterfest zu machen. Trotz aller Krisen ist es aber nicht zu bestreiten, dass die wesentlichen Basistrends der Wirtschaft weiterlaufen werden. Gelegentliche Rücksetzer stellen für den agilen Anleger somit immer wieder neue Einstiegsniveaus bereit, natürlich in der Überzeugung, dass wir in Deutschland wenig an der Weltlage und ihren Verwerfungen ändern können. Das Leben geht weiter und die Börsenkurse müssen ein neues Gleichgewicht finden. Im Bereich von Rüstungs- und Mobilitätslösungen stechen Rheinmetall, BYD und Power Nickel mit einer guten Positionierung hervor. Wo liegen die Chancen?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

Power Nickel Inc. | CA7393011092 , RHEINMETALL AG | DE0007030009 , BYD CO. LTD H YC 1 | CNE100000296

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Rheinmetall – Mit Schwung aus der Konsolidierung

Eigentlich ist die Rheinmetall-Aktie seit Monaten in einer ausgiebigen Konsolidierungsbewegung. So hatte der Kurs erst Anfang Oktober mit 230 EUR ein neues 9-Monats-Tief erreicht. Dann kam es zu terroristischen Aktionen in Nahost und schon ist er wieder da: Der Rüstungs-Gedanke! In der Hoffnung, dass in naher Zukunft neue Auftragswellen auf den Maschinenbau- und Technologiekonzern einströmen, stockten Anleger ihre Investitionsquote ordentlich auf. Doch wer liegt nun richtig? Die Verkäufer oder die Käufer?

Ein Blick auf die Fundamentaldaten liefert ungeachtet der kriegerischen Auseinandersetzungen einen Status Quo zur aktuellen Erwartungslage. Rheinmetall wird bis 2026 seinen Umsatz um gut 50 % erhöhen und wegen der Skaleneffekte den Gewinn je Aktie von aktuell 10,82 auf 24,50 EUR je Aktie stark nach oben entwickeln können. Auf Basis des aktuellen Kurses von 255 EUR wäre dies, mit einem Horizont von 3 Jahren, ein KGV von etwa 10,5 und ein Kurs-Umsatz-Verhältnis von 1. Für einen international gefragten Titel mit „Krisenflügel“ ist dies langfristig nicht zu teuer. Kurzfristig müssten allerdings schon ordentliche Aufträge eingefahren werden, um dieses Niveau zu halten. 13 Experten auf der Plattform Refinitiv Eikon sehen im Mittel ein 12-Monats-Kursziel von 299,80 EUR. Technisch liegt die nächste Hürde zwischen 262 und 266 EUR. Das ist nicht weit entfernt!

Power Nickel – Weiter voran mit großen Schritten

Was auf der IAA in München deutlich zu spüren war, ist die Angst der Vorstände, durch externe Effekte vom Rohstoff-Zugang abgeschnitten zu werden. Die europäische Automobilbranche hinkt der weltweiten Entwicklung im Bereich der e-Mobilität um mindestens zwei Jahre hinterher, also wäre jeglicher Rückschritt in den Produktionsmöglichkeiten mit einem Marktanteilsverlust verbunden. Neben Kupfer und Lithium kommt man bei den neuen Stromern noch nicht am wichtigen Kathoden-Material Nickel-Mangan-Cobalt (NMC) vorbei. Der verbaute Nickel-Anteil wird von aktuell 50 % technologisch weiter sogar auf mindestens 60 % ansteigen. Die weltweite Nickelproduktion von 3,3 Mio. t im Jahr 2022 stammte zu 50 % aus Indonesien, mit weitem Abstand vor den Philippinen und Russland. Bislang sind die Lieferbeziehungen stabil – aber ist das für die Zukunft gesetzt?

Der kanadische Explorer Power Nickel zeigt bislang gute Fortschritte bei seiner Premium-Lagerstätte Nisk in Quebec. Die zuletzt veröffentlichten Bohrergebnisse lassen auf eine weitere Ausdehnung der Ressource schließen. Neben Nickel befinden sich auch die wichtigen technischen Metalle wie Kupfer, Kobalt, Palladium und Platin in der Erde. Ein hervorragendes Setup für eine zukünftige Belieferung der Hightech-Industrie mit den Vorteilen einer sicheren Jurisdiktion. Eine deutsche Wirtschaftsdelegation hatte sich Anfang 2023 einige Lieferzugeständnisse aus Kanada eingeholt – der weitere Bedarf ist gigantisch und wächst täglich. Power Nickel könnte aus heutiger Sicht der nächste Produzent der begehrten Metalle sein.

Die Power Nickel-Aktie (Kürzel Kanada: PNPN) konsolidiert nach einem steilen Anstieg zu Jahresbeginn nun etwas. Damit tut sich eine Chance für Neu-Investitionen im Bereich 0,22 bis 0,24 CAD auf. Wohlweislich hat sich Power Nickel jüngst zu 0,50 CAD refinanziert, gutes Geld für weitere Fortschritte im Projekt NISK. Aufstocken!

BYD – Jetzt geht es in die neuen Märkte

In den letzten Wochen spürt die Börse große Dynamik in der Automobilbranche. Die Elektromobilität und die neuesten Entwicklungen in diesem Bereich ziehen verstärkt die Aufmerksamkeit der breiten Masse auf sich. Letztlich gab es auf der IAA in München auch nur ein Thema: Welcher Anbieter kann ein schlüssiges Konzept liefern, was einen Kompromiss aus Design, Preis, Funktionalität und Langlebigkeit bietet?

Der chinesische Automobilhersteller BYD ist einer der Favoriten in der Branche und sein guter Ruf auf dem heimischen Markt trägt dazu bei. Im Ausland wird man Monat für Monat aktiver, ein Markt nach dem anderen wird erschlossen. Das verursacht natürlich erstmal extreme Markteintrittskosten, die sich erst später über neue Fahrzeugverkäufe und steigende Marktanteile bezahlt machen. In Europa kann BYD zu 20 bis 30 % günstiger anbieten, was bereits die EU-Kartellbehörde auf den Plan gerufen hat. Untersucht werden sollen vermutete Subventionen des chinesischen Staates. Wahrscheinlich werden diese Untersuchungen Jahre dauern und letztlich im Sande verlaufen, denn zwischen Europa und China gibt es wechselseitige Abhängigkeiten.

Der BYD Seal soll ab 2024 in Deutschland für rund 45.000 EUR angeboten werden, um dem Tesla Model 3 Konkurrenz zu machen. Volkswagen wird hier wahrscheinlich nicht mithalten können, denn die letzte Preisschlacht in China hatte die Wolfburger und Tesla bereits auf die Plätze verwiesen. Inwieweit der BYD-Konzern hier profitabel arbeiten kann, wissen wir erst im Nachhinein - aktuell geht es um neue Marktanteile in einem stark wachsenden Segment. Die BYD-Aktie schwankt mit jeder Meldung aus China hefig zwischen 26 und 30 EUR hin und her. Investoren hoffen, dass die erwarteten Wachstumszahlen eintreten und bezahlen hierfür ein 2023e KGV von 24, welches in 3 Jahren auf rund 10 absinken könnte. Wenn die Trends anhalten, ist dies durchaus erreichbar. Aktive Anleger nutzen die Volatilität der letzten Tage für einen günstigen Einstieg zwischen 25 und 27 EUR.

Derzeit lassen sich viele Gründe finden, die zur Zurückhaltung an der Börse animieren. Gleichzeitig gibt es ungeachtet großer Verwerfungen auch unaufhaltsame Dauertrends, die sich in jeglicher Umgebung weiter nach vorne entwickeln werden. BYD befindet sich in einer ausgedehnten Konsolidierung, Rheinmetall ist seit Tagen wieder in aller Munde und die kanadische Power Nickel liefert beständig. Ein bunter Mix aus brauchbaren Ideen.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.