05.03.2024 | 04:45

100 % Chancen bei Nel, Plug Power, Royal Helium – Wasserstoff dreht jetzt!

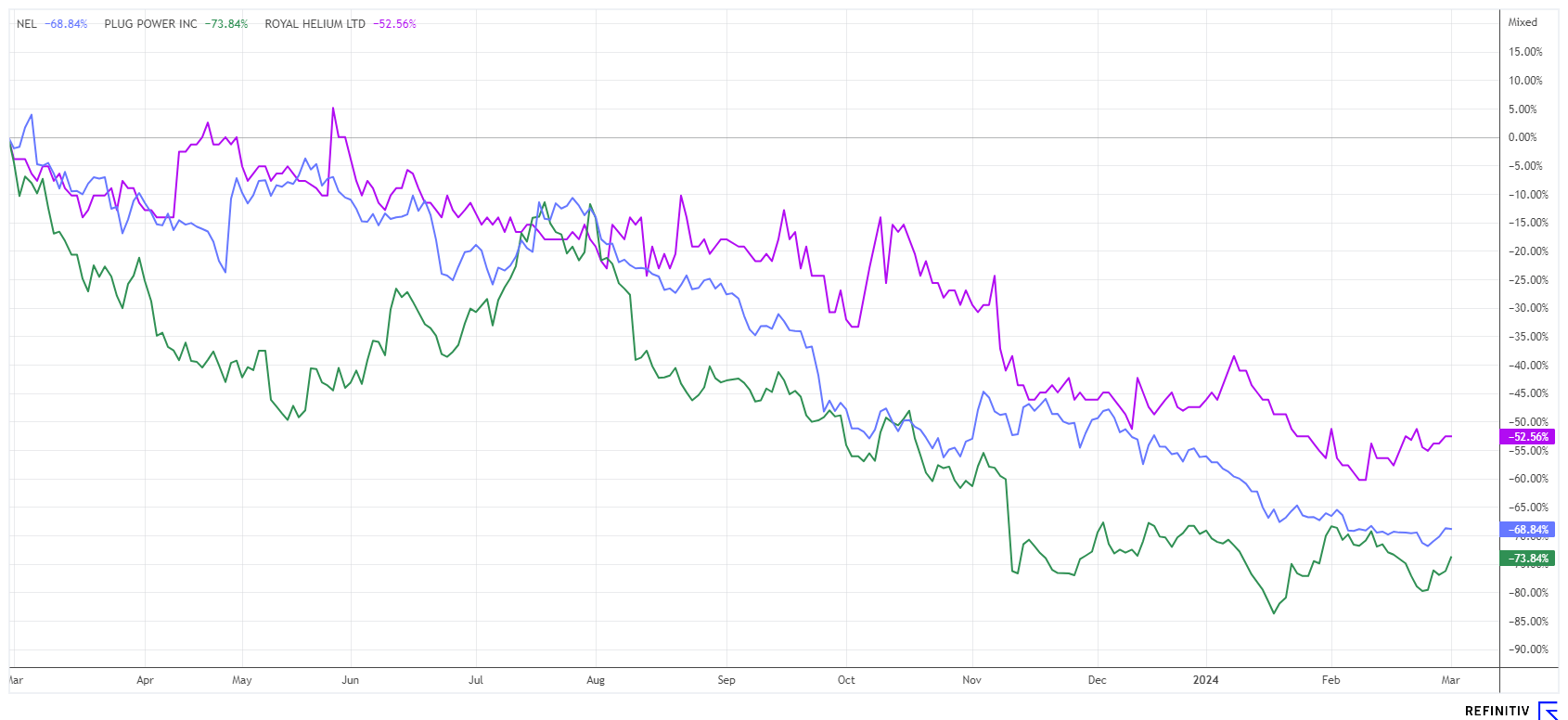

Wie wird sich die Energiewende in Europa wirklich darstellen? Mit dem Wasserstoff ist das so eine Sache. Der Rohstoff gilt als alternativer Baustein einer grünen Zukunft und könnte sich Experten zufolge in den kommenden Jahrzehnten zu einem der wichtigsten Energieträger entwickeln. Dennoch fehlen die grünen Energiequellen für dessen umweltschonende Erzeugung. Selbst unter besten Bedingungen kostet die Strom-Produktion aus grünem Wasserstoff heute noch etwa doppelt so viel wie aus Öl, Kohle oder Erdgas. Der Konsument hat bei Energie seit 2022 Kostensteigerungen von über 50 % zu verkraften und wird Wasserstoff kaum sinnvoll nutzen können. Die notwendigen Entscheidungen für eine ökonomische Umsetzung liegen also bei der Politik. H2-Aktien haben in den letzten 24 Monaten rund 85 % verloren. Neben eines technischen Rebounds bei Wasserstoff sollten Investoren auch das technische Gas Helium näher in den Fokus stellen.

Lesezeit: ca. 5 Min.

|

Autor:

André Will-Laudien

ISIN:

ROYAL HELIUM LTD. | CA78029U2056 , NEL ASA NK-_20 | NO0010081235 , PLUG POWER INC. DL-_01 | US72919P2020

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Nel ASA – Kann die Konzernaufspaltung das Szenario verbessern?

Der Abwärtstrend ist erstmal gestoppt, nachdem der Elektrolyseur-Pionier aus Norwegen seine Jahreszahlen 2023 vermeldete. Das Unternehmen erhöhte im Schlussquartal seine Erlöse um 29 % auf 534 Mio. NOK, Experten hatten nur knapp 442 Mio. NOK erwartet. Das operative Ergebnis vor Steuern, Zinsen und Abschreibungen (EBITDA) verweilte allerdings weiterhin mit 106 Mio. NOK im roten Bereich, immerhin kann eine Halbierung der Verluste gegenüber dem Vorjahr geltend gemacht werden. Der Auftragseingang blieb mit -81 % stark rückläufig. Damit konnte Nel die Erwartungen trotzdem leicht übertreffen und sorgte für eine Beruhigung des scharfen Abverkaufs-Szenarios der letzten Wochen.

Mit einer Cash-Position von gut 3,6 Mrd. NOK (also rund 300 Mio. EUR) verlängert sich der Zeitraum bis zur nächsten Kapitalerhöhung, welche wegen andauernder operativer Negativmargen wahrscheinlich Anfang 2025 durchgeführt werden muss. Positiv ist auch, dass man die Tankstellensparte vom Unternehmen trennen und als separate Einheit an der Börse platzieren möchte. Ein entsprechender Prozess, mit dem Ziel, zwei unabhängige Pure-Play-Unternehmen zu schaffen, ist bereits eingeleitet aber noch nicht vollends beschlossen. In ihrem Stammbereich würden damit zwei potenzielle Marktführer entstehen, eine entsprechende Konzernaufspaltung wirkt sich meist positiv auf das Aktionärsvermögen aus.

„Wir haben begrenzte Synergien zwischen den Geschäftsbereichen Tankstellen und Elektrolyseur gesehen und glauben, dass jedes Unternehmen besser positioniert sein wird, um Marktführer in seinen jeweiligen Bereichen zu werden, indem es unabhängig agiert“, sagt CEO Håkon Volldal. Mit 16 % Anstieg in nur drei Handelstagen wurde bereits ein Hoffnungs-Anker für den Aufschwung gesetzt.

Plug Power – Das hat selbst hartgesottene Trader überrascht

Was für ein Turnaround Ende letzter Woche. Waren im Vorfeld der Jahreszahlen 2023 noch große Bedenken im Markt, so konnte die Anleger am Freitag nach Veröffentlichung endlich durchatmen. Alles nicht so schlimm wie es schien! Der Wasserstoffspezialist Plug Power verfügt derzeit wohl noch über genug Barmittel und Liquiditätsreserven, um den laufenden Betrieb in den nächsten Monaten zu finanzieren. Waren die Befürchtungen der Investoren also erst einmal unbegründet? Trotz dieser guten Meldung rutschten die Aktien des Unternehmens am Freitag anfangs um rund 7 % ab, nachdem die Jahresergebnisse stark hinter den Erwartungen zurückblieben. Der Jahresumsatz sank um 27 % auf 891,3 Mio. USD und lag damit weit unter der Schätzung der Experten. Auf Ganzjahressicht entstand ein Nettoverlust von 1,37 Mrd. USD oder 2,30 USD je Aktie, verglichen mit 724 Mio. USD oder -1,25 USD im Jahr 2022.

Der schillernde CEO Andy Marsh äußerte sich in einer Mitteilung zu den Finanzen des Unternehmens und betonte: "Angesichts der Herausforderungen, die wir in der Vergangenheit beim Cash-Management hatten, werden wir unser Finanzprofil in 2024 stärken." Trotz negativer Margen zeigt Plug eine ausreichende finanzielle Basis und das offensichtliche Engagement für einen nachhaltigen Kurs und mehr Wachstum. Aktuell führt Plug Power eine „At-the-Market“ (ATM)-Kapitalerhöhung durch. Dadurch kann das Unternehmen Aktien direkt zum Tageskurs am Markt verkaufen. Im Februar wurden laut Truist Securities 300 Mio. USD der geplanten Milliarde eingesammelt. Damit dürfte der Druck auf die Aktie noch einige Zeit anhalten. Nach 73 % Verlust in den letzten 12 Monaten sollte nach Beendigung der Platzierung u. E. zumindest eine technische Erholung einsetzen.

Royal Helium – Der Entwicklungsplan für 2024 steht

Weg von Wasserstoff hin zu Helium. Beide Elemente stehen auf Platz 1 und 2 im Periodensystem, Wasserstoff gibt es eigentlich nur in gebundener Form und Helium ist ein sehr seltenes Edelgas. Es ist farblos, geruchlos, geschmacksneutral und ungiftig. Es wird als technisches Gas sehr stark von der Glasfaseroptik, Computer- und Raumfahrtindustrie nachgefragt. Als Kühlmittel findet es auch in der Kernkraft Anwendung. Abnehmer wie Linde, Airbus, NASA oder SpaceX stehen auf der Bestellerliste, es gibt allerdings nur wenige Anbieter weltweit.

Die kanadische Royal Helium Ltd. konzentriert sich auf die Exploration und Entwicklung eines größeren Projekts zur Heliumproduktion. Dabei kontrolliert das Unternehmen über 400.000 ha an aussichtsreichen Landkonzessionen und -pachten im südlichen Saskatchewan und südöstlichen Alberta. Angesichts der derzeitigen Unterversorgung mit diesem kritischen und nicht erneuerbaren Produkt ist Royal sehr gut am Markt positioniert. Die Heliumreservoirs von Royal werden hauptsächlich mit Stickstoff gefördert. Stickstoff gilt nicht als Treibhausgas (THG) und hat daher einen geringen ökologischen Fußabdruck im Vergleich zu anderen Ländern, die sich bei der Produktion auf die groß angelegte Erdgasförderung verlassen. Kanada besitzt die fünftgrößten Heliumreserven der Welt und rückt immer stärker ins Rampenlicht der internationalen Technologie-Produzenten.

Nun hat Royal Helium Ltd. seine ersten Erschließungspläne für das Jahr 2024 veröffentlicht. Sie werden sich auf die Fertigstellung und Erprobung bestehender Bohrungen auf den Grundstücken Val Marie, Ogema und Steveville sowie auf das neue Projekt 40 Mile in Alberta konzentrieren, wobei der Schwerpunkt auf der hohen Qualität der bestehenden Bohrfelder in Saskatchewan liegt. CEO Andrew Davidson erklärt: "Nachdem die Heliumverarbeitungsanlage in Steveville in Betrieb genommen wurde und täglich an ihre Kapazitätsgrenzen stößt, freuen wir uns, dass wir uns nun auf die Festlegung des Standorts für die nächsten Verarbeitungsanlagen konzentrieren können.“ Im Jahr 2023 erwarb Royal sein neuestes Projektgebiet 40 Mile in Süd-Alberta. Es verfügt über ein historisches Bohrloch, das gebohrt, auf Durchfluss getestet und eingehend untersucht wurde. Diese Bohrung wies bei den ersten Tests außergewöhnlich hohe Durchflussraten auf und lieferte Heliumkonzentrationen, die alles übertrafen, was Royal bisher gemessen hat. Es ist vorgesehen, dass die Bohrungen auf dem Projekt 40 Mile in der zweiten Hälfte des Jahres 2024 beginnen werden. Die Royal Helium-Aktie hat zuletzt etwas konsolidiert, man kann nun wieder zu 0,19 CAD einsteigen. Wegen der Helium-Knappheit hatte sich der Wert seit Mai 2020 in der Spitze verzehnfacht. Eine ähnliche Bewegung könnte jetzt wieder anstehen, wenn die nächsten Erschließungs-Ergebnisse vorliegen.

Die Bilanzsaison verläuft holprig. Liegen die Berichte im Erwartungshorizont der Analysten, könnte der Ausblick dennoch enttäuschen. Wer allerdings die Schätzungen toppen kann, steht mit seiner Kursbewegung meist auf der Gewinnerliste. Der Wasserstoff-Sektor hat 3 Jahre Ausverkauf hinter sich gebracht und könnte nun technisch drehen. Royal Helium liefert überzeugende Fortschritte in seinen Projekten und sollte mittelfristig stark profitieren können.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.