11.12.2023 | 04:45

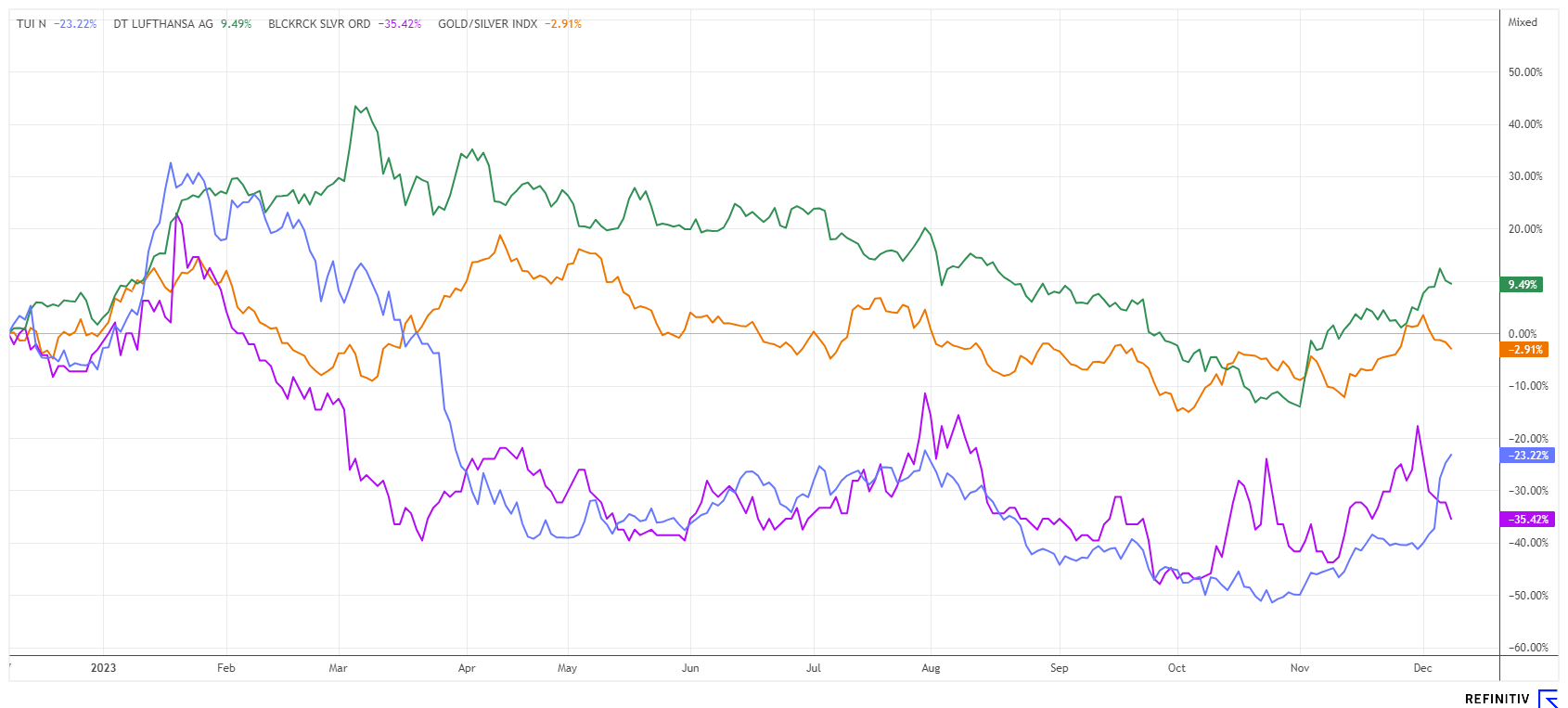

Gold und Silber in 2024 – Ausbruch oder Crash? Blackrock Silver, TUI und Lufthansa sollten jetzt Flagge zeigen!

16782 Punkte - wieder eine neue Rekordmarke beim DAX 40. Wer hätte das gedacht? Zurzeit ist Börse alles andere als langweilig. Zu Beginn der letzten Woche startete Gold im asiatischen Handel auf ein neues Allzeithoch von 2.147 USD, dann kam der Abverkauf und es fiel im Wochenverlauf sogar wieder unter die 2.000 USD-Marke. Obwohl die Notenbanken derzeit 30 % der Produktion absorbieren, kann sich der Preis nicht stabil oben halten. Liegt wohl an der niedriger als gedachten Teuerung zu Beginn des letzten Quartals des Jahres. Weniger Inflation bedeutet alla long auch niedrigere Zinsen. Eigentlich ein bullishes Signal für Gold und Silber, aber oft kommt es anders als man denkt. Auf der Konsumseite sollte wegen der höheren Haushaltsbudgets auch der Touristikmarkt wieder profitieren können. Verstecken sich hier die Top-Renditen für das kommende Jahr?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

Blackrock Silver | CA09261Q1072 , TUI AG NA O.N. | DE000TUAG505 , LUFTHANSA AG VNA O.N. | DE0008232125

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Gold und Silber – Zuerst die Kerze, dann der Abverkauf

Gold und Silber unterliegen dem Spielball der Notenbanken. Langfristige Anleger jubilierten Anfang letzter Woche, als die Feinunze Gold auf einmal durch die Decke ging. Leider war es eine Bullenfalle im asiatischen Handel, denn in Europa angekommen, war das Edelmetall bereits wieder 100 USD tiefer, im weiteren Wochenverlauf verloren Gold und Silber weiter deutlich an Boden. Zum Ende der Börsenwoche markierten die begehrten Metalle sogar neue Monatstiefststände und egalisierten damit jeglichen Ausbruchsversuch. Technisch markiert die Zone von 1.995 bis 2.000 USD bei Gold eine wichtige Konsolidierungs- und Widerstandszone, die bereits seit Mai 2023 Bestand hat. An dieser Stelle sollte es unbedingt drehen und bis 2.070 USD einen neuen Ausbruchversuch starten.

Mit dem guten US-Arbeitsmarkt-Bericht vom Freitag ist dies allerdings kein leichtes Unterfangen. Später folgte noch ein völlig überraschender Konsumklima-Index der Uni Michigan mit einem Wert von 69,4 statt erwarteter 62,0. Damit sind in den USA die Segel für eine Konjunkturerholung gesetzt und die Erwartung an eine baldige Zinssenkung der Fed weiter bestätigt. Für die Edelmetalle bedeutet dies, dass sie die Karte „Rettendes Ufer“ derzeit nicht ausspielen können. Auch die geopolitischen Konflikte weltweit haben eher einen Gewöhnungsfaktor, als dass internationale Investoren daraus eine Gefahr für das Finanzsystem ableiten würden.

Blackrock Silver – Einer der besten Silberlagerstätten der Welt

Man muss heute aber nicht mehr am Finanzsystem zweifeln, um Gold und Silber eine Relevanz zu verleihen. Wie jedes andere Asset laufen die Edelmetalle in bestimmten Zyklen und nach drei wirklich schlechten Jahren dürfte die nächste Aufwertungswelle direkt anstehen. Allerdings hat sich seit Corona das Szenario für Minenbetriebe geändert. Mehr Regulatorik, Sicherheit und Nachhaltigkeit wurden behördlich auferlegt, die Kosten steigen also auch wegen der Verteuerung von Energie und Transport immer weiter an. Wenn aber die durchschnittlichen Kosten für einen Minenbetrieb weiter steigen und auch die Refinanzierung mehr Zinsaufwand bedeutet, geht die Minenförderung weltweit zurück.

Im Vorteil sind aktuell Projekte mit großen Vorkommen, die bereits einen guten Explorationsstatus aufweisen und bei steigenden Metallpreisen sofort in Produktion gehen können. Genau dies ist der Fall bei der Silber-Liegenschaft von Blackrock Silver in Nevada. Das Unternehmen hatte im November seine zuletzt aktualisierte Mineral-Ressourcenschätzung (MRE) über insgesamt 570.000 Unzen Gold und 47,74 Millionen Unzen (MOZ) Silber bzw. 100,04 MOZ Silberäquivalent (AgEq) in Form eines NI 43-101-Berichts bei der Börsenaufsicht eingereicht. Gegenüber dem alten Bericht hat sich die Ressource um ganze 135 % erhöht, schon bei einem Cut-Off-Grad von 200 g Silber pro t (AgEq) kann eine Übertage-Mine hochprofitabel betrieben werden.

Nach Angaben des Fraser-Instituts war Nevada im Jahr 2022 das attraktivste Bergbauland der Welt, wenn es um die Investitionen geht. Der als „Königin der Silberlager“ bekannte Bezirk Tonopah produzierte historisch mehr als 174 Mio. Unzen Silber und 1,8 Mio. Unzen Gold aus nur 7,5 Mio. t Gestein, was ihn zu einem der höchstgradigsten primären Silberbezirke in Nordamerika macht. Mit der jüngsten Lithiumentdeckung in Tonopah North winken für Blackrock in Zukunft einige Zusatzerträge aus einem Optionsvertrag. Neben den Edelmetallen könnte gerade die Suche nach förderfähigem Lithium in Nordamerika irgendwann zur Blockbuster-Story werden. Unter dem Symbol BRC werden in Kanada 193 Mio. Aktien notiert, daneben gibt es noch 37 Mio. Optionen und Warrants. 59 % aller Aktien liegen bei institutionellen Anlegern wie Sprott und Crescat sowie einigen vermögenden Privatpersonen. Auch der Silberriese First Majestic Silver besitzt Anteile. Mit einer Marktkapitalisierung von rund 60 Mio. CAD notiert die Aktie nur bei einem Bruchteil des durchgerechneten Minen-Potenzials. Jetzt einsammeln!

TUI und Lufthansa – Profiteure einer sinkenden Teuerung

In einem Umfeld sinkender Inflation und Zinsen, erhöhen sich die freien Budgets bei privaten Haushalten. Hinzu kommt ein Nachhol-Effekt aus den leidlichen Pandemiejahren, die das Reisen in ferne Länder fast unmöglich machte. Die beiden tourismusabhängigen Konzerne TUI und Lufthansa haben zwischen 2019 und 2021 eine existenzbedrohende Krise erlebt, die nur mit staatlicher Hilfe überwunden werden konnte. Unterstützt durch ein Ausnahmejahr in der Reisetätigkeit, konnten TUI und Lufthansa in den letzten Monaten ihre verbleibenden Verpflichtungen an den Retter in der Not zurückbezahlen. Da sich das so wichtige Eigenkapital erst wieder langsam durch Gewinne aufbaut, sind die Aktienkurse noch nicht so weit von ihren schmerzlichen Tiefstständen entfernt.

TUI konnte in der letzten Woche um sagenhafte 20 % zulegen, denn mit den vorgelegten Jahreszahlen ist der Turnaround offensichtlich gelungen. CEO Sebastian Ebel hatte zuletzt noch von Unsicherheiten im Wintergeschäft gesprochen, doch nun glänzte der Tourismus-Riese gerade im Schlussquartal. Die Erlöse stiegen im Gesamtjahr um 25 % auf 20,7 Mrd. EUR, damit ist das Vor-Krisen-Niveau von 2019 wieder erreicht. Unter dem Strich verbleibt ein bereinigtes EBIT von knapp 456 Mio. EUR, die aktuelle Buchungsdynamik verspricht für das kommende Abrechnungsjahr rund 10 % Umsatzzuwachs und eine mittelfristige Rückkehr der EBIT-Marge auf 7 bis 10 %. Wichtig ist auch der Blick auf die Netto-Verschuldung - sie wurde auf 2,1 Mrd. EUR gesenkt. Das erwartete KGV 2024e lockt mit Werten unter 7. Damit haben die Hannoveraner das Bewertungs-GAP zur Lufthansa fast geschlossen, denn bei der Airline beträgt das KGV nur niedrige 5,5 und es gibt oberdrein eine Ausschüttung von 2,6 %. Sowohl TUI als auch Lufthansa könnten mit aktuellen Kursen von 7,25 bzw. 8,35 EUR zu den Top-Picks des neuen Anlagejahrs 2024 werden. Weiter kaufen!

Gold und Silber wurden durch den gescheiterten technischen Ausbruch erst mal wieder auf die Wartebank geschoben. Aus vielerlei Gründen ist die Aktie von Blackrock Silver aus Nevada höchst attraktiv bewertet, das gilt ebenso für die beiden Touristik-Riesen TUI und Lufthansa.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.