28.03.2025 | 05:55

Zölle und Märkte – Wo Investoren bei Power Metallic Mines, Steyr und Vonovia jetzt zuschlagen sollten

Die neuen US-Zölle auf Autos und Güter sind diese Woche Realität, und die Märkte reagieren mit Unsicherheit: Unternehmen wie Power Metallic Mines, Steyr Motors und Vonovia stehen im Fokus – ihre Aktienkurse reagieren unterschiedlich. Ein Moment, der Investoren Chancen bietet. Der kanadische Junior-Explorer Power Metallic Mines bietet langfristig orientierten Investoren ein spannendes Feld mit Kupfer, Gold und wertvollen Batteriemetallen. Steyr Motors glänzt als stabiler Wachstumswert mit einem 200-Mio-EUR-Auftragsbestand im Defense-Sektor, trotz eines Kursskandals. Vonovia lockt Stabilitätssuchende mit 4,2 % Dividendenrendite. Doch die Immobilienkrise nagt weiter an der Substanz des Konzerns. Die Marktstimmung ist angespannt. Die Zölle testen die Widerstandskraft dieser Unternehmen – wie sie reagieren, könnte den Ton für die kommenden Wochen angeben.

Lesezeit: ca. 5 Min.

|

Autor:

Juliane Zielonka

ISIN:

POWER METALLIC MINES INC. | CA73929R1055 , STEYR MOTORS AG | AT0000A3FW25 , VONOVIA SE NA O.N. | DE000A1ML7J1

Inhaltsverzeichnis:

Der Autor

Juliane Zielonka

Die gebürtige Bielefelderin studierte Germanistik, Anglistik und Psychologie. Das aufkommende Internet in den frühen 90ern führte sie von der Uni zu Ausbildungen in Grafik-Design und Marketingkommunikation. Nach Jahren der Agenturarbeit im Corporate Branding wechselte sie ins Publishing und lernte ihr redaktionelles Handwerk bei der Hubert Burda Media.

Tag-Cloud

Aktien-Cloud

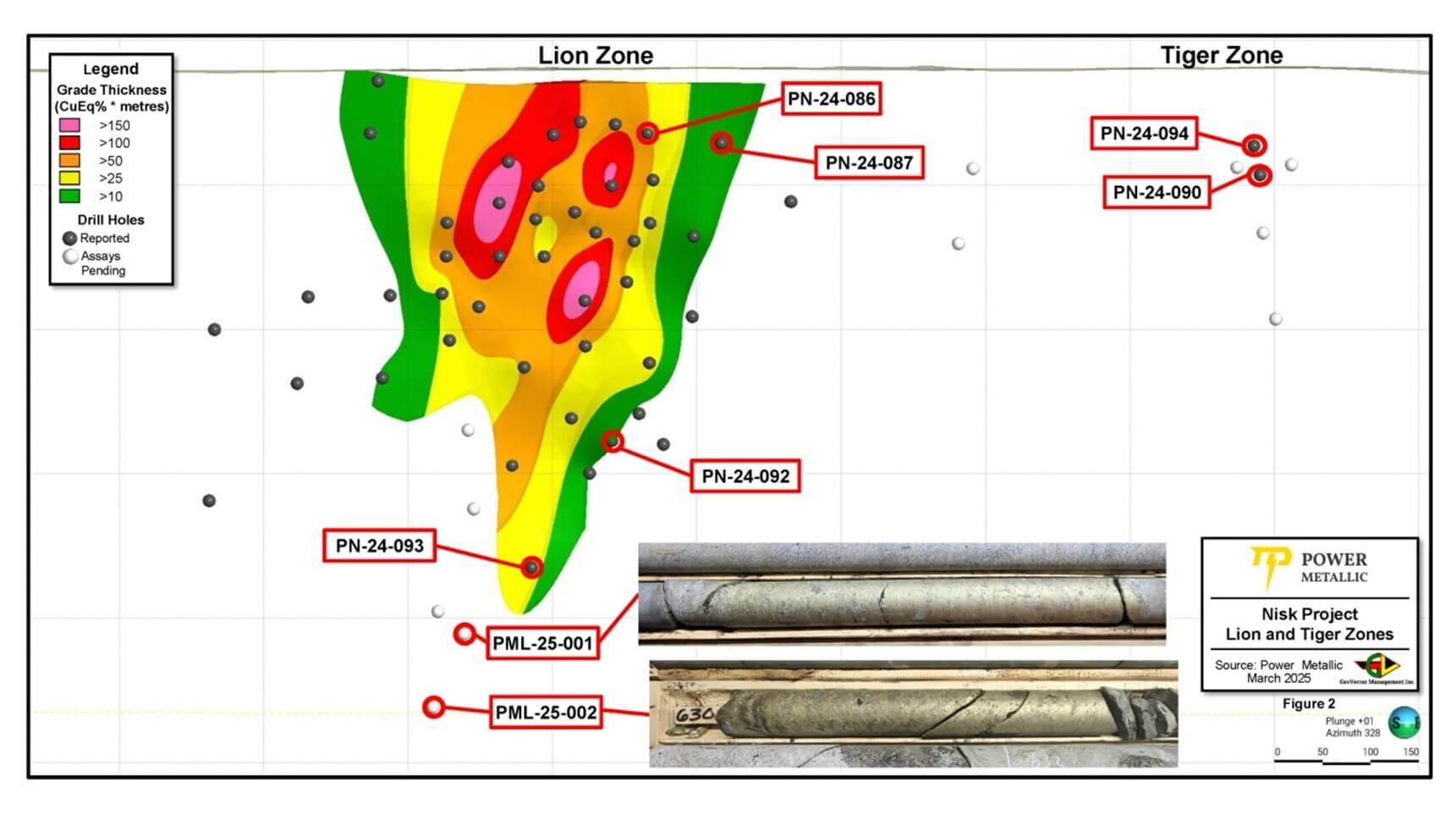

NISK-Projekt glänzt: Power Metallic Aktie trotz Zöllen im Aufwind?

Die neuen US-Zölle auf Autos und andere Güter verändern die Aktienmärkte. Doch Power Metallic Mines Inc., ein Junior-Explorer mit Fokus auf wertvolle und stark nachgefragte Metalle, bleibt trotz der Schwankungen robust. Power Metallic will als Bergbauunternehmen das hochgradige Nickel-Kupfer-PGM-Gold-Silber-Nisk-Projekt potenziell zur nächsten polymetallischen Mine Kanadas entwickeln. Für langfristig ausgerichtete Investoren könnten sich hier große Chancen eröffnen. Das Flaggschiff-Projekt NISK in Quebec meldet bemerkenswerte Fortschritte bei der Erschließung hochgradiger Lagerstätten von Nickel, Kupfer, Kobalt und Platingruppenmetallen (PGE), wie die aktuellsten Bohrergebnisse vom 25. März 2025 zeigen. Die Aktie könnte durch die Zölle kurzfristig unter Druck geraten – ein Moment, den strategische Anleger nutzen könnten.

Die jüngsten Bohrungen in der Lion Zone lieferten mit Bohrloch PN-24-093 die bisher tiefste vermessene Mineralisierung und bestätigen das Potenzial eines „polymetallischen Supergiganten“. Hochgradige Funde, darunter 1,55 m mit 65,09 g/t Palladium in Bohrloch PN-24-086, unterstreichen die Qualität des Vorkommens. Auch die Tiger Zone, 700 m nordöstlich, zeigt erste Ni/Cu-Massivsulfide, die auf ein erweiterbares System hindeuten. Dank der Lage neben einer Hauptstraße, einer Hydro-Québec-Station mit günstigem Ökostrom und großzügigen Steuervergünstigungen bleibt NISK ein kosteneffizientes Projekt mit geringem Risiko. Analysten sehen hier großes Potenzial für langfristiges Wachstum, gestützt durch die Energiewende.

Die US-Zölle könnten den Exportdruck erhöhen, da die Nachfrage aus der US-Autoindustrie schwanken könnte. Doch Power Metallic ist nicht allein auf diesen Markt angewiesen – die globale Nachfrage nach Edelmetallen wie Gold, Batteriemetallen für Elektrofahrzeuge und Kupfer für erneuerbare Energien bleibt stark. Kurzfristige Kursrücksetzer könnten laut Experten eine ideale Kaufgelegenheit bieten, da das Unternehmen mit seinen Flachlagerstätten und CO2-neutralen Ansätzen gut für die Zukunft positioniert ist. Die Kombination aus hochgradigen Funden und geopolitischen Unsicherheiten macht die Aktie spannend.

Steyr setzt auf Übernahmen – Perspektiven trotz Marktmanipulationverdacht

Der österreichische Spezialmotorenbauer Steyr plant, sein Wachstum durch Zukäufe zu forcieren, wie CEO Julian Cassutti Anfang dieser Woche erläutert hat. Mit einem Auftragsbestand von 200 Mio. EUR und einem Umsatzplus von 40 % für 2025 bietet Steyr Stabilität. Doch ein Kursskandal sorgt für Unmut: Nach einem Höchststand von über 400 EUR im März stürzte die Aktie auf unter 90 EUR ab. Das könnte die BaFin auf den Plan rufen.

2024 hat Steyr ein bereinigtes EBIT von 10,1 Mio. EUR (Vorjahr: 3,6 Mio. EUR) gemeldet, bei einem Umsatz von 41,7 Mio. EUR. Der Umsatz stieg um 9,2 % im Vergleich zum Vorjahr. Vom Börsengang im Oktober 2024 bei 14 EUR schoss die Aktie auf 240 EUR, fiel aber nach Mutares’ Ankündigung, die Lock-up-Frist vorzeitig aufzuheben, extrem. Eine Interessengemeinschaft geschädigter Aktionäre äußert den Verdacht auf Marktmanipulation: Am 18. März 2025 erreichte der Kurs 400 EUR, sank bis zur Ad-hoc-Mitteilung um 17:06 Uhr auf 230 EUR und liegt nun bei 62 EUR – ein Minus, das Fragen zu Insiderhandel aufwirft. Mutares bleibt mit 71 % Hauptaktionär.

Trotz Zöllen bleibt Steyr robust: Über 70 % des Umsatzes kommen aus dem Rüstungssektor, etwa für Leopard-2-Panzer. „Wir spüren keine direkten Zolleffekte“, betont Cassutti. Mit einer EBIT-Marge von über 20 % und geplanten Übernahmen bietet Steyr Perspektiven. Die Aktie könnte ein stabiler Wachstumswert sein – wenn die Kurswirren geklärt werden.

CEO Rolf Buch sieht Vonovia gestärkt: Wachstumskurs mit 4,2 % Dividendenrendite“

Vonovia, Deutschlands größter Wohnimmobilienkonzern, sieht sich auf Erholungskurs, wie CEO Rolf Buch am Montag dieser Woche betont hat. Mit einem bereinigten EBITDA von 2,63 Mrd. Euro (+1,6 %) und einer Miete von 8,01 EUR pro Quadratmeter (+3,5 %) für 2024 klingt das nach Stabilität. Doch die Immobilienkrise nagt weiter an der Substanz des Konzerns.

„Wir kommen früher aus der Krise als viele andere. Und wir treten stärker aus ihr heraus, als wir hineingekommen sind. Die letzten drei Jahre haben wir uns auf unser Kerngeschäft konzentriert und rund 11 Mrd. EUR an zusätzlichem Cash generiert. Wir haben unsere Hausaufgaben gemacht. Kein anderes Unternehmen besitzt mehr Mietwohnungen als wir. Jetzt ist der Zeitpunkt gekommen, an dem wir unser Potenzial voll ausschöpfen und als Marktführer mit neuen Perspektiven vorangehen können“, sagt Rolf Buch, Vorstandsvorsitzender von Vonovia.

Vonovia hat 2024 insgesamt 1,60 Mrd. EUR (2023: 1,53 Mrd. EUR) in Modernisierung, Instandhaltung und Neubau investiert, mit einem Schwerpunkt auf CO2-Reduktion und barrierearme Wohnungen. Durch serielle Vorfertigung von Fassadenelementen sowie den verstärkten Einsatz von Photovoltaik und Wärmepumpen hat sich die CO2-Intensität des deutschen Gebäudebestands um 1,6 % auf 31,2 kg CO2e/m² verringert. Zudem hat Vonovia mit rund 11.100 teilmodernisierten, barrierearmen Wohnungen auf die Bedürfnisse einer älter werdenden Gesellschaft reagiert.

Basierend auf dieser Entwicklung und der bestehenden Dividendenpolitik planen Vorstand und Aufsichtsrat, der Hauptversammlung eine Dividende von 1,22 € je Aktie vorzuschlagen. Das liegt etwa 36 % über dem Vorjahr (2023: 0,90 EUR) und spiegelt den erfolgreichen Kurs des Unternehmens wider. Die Dividendenrendite beträgt 4,2 %.

Die Zölle könnten Baukosten durch teurere Importe anheben, auch wenn Vonovia auf Bestandsmieten setzt. „Neubau ist nicht unser Fokus“, so Buch. Für Investoren ein Zwiespalt: Stabilität ist möglich, aber nicht garantiert. Wer bei derzeit 24,66 EUR einsteigt, setzt auf eine Trendwende. Die kommenden Tage sind entscheidend.

Power Metallic Mines steht trotz der neuen US-Zölle vor einer vielversprechenden Zukunft, das NISK-Projekt mit hochgradigen Batteriemetallen wie Gold, Nickel und Kupfer profitiert dauerhaft von der globalen Energiewende. Die Kombination aus durch US-Zölle verunsicherten Märkten und starken Fundamentaldaten des Unternehmens macht die Aktie besonders für langfristig orientierte Anleger spannend. Steyr Motors zeigt Stabilität und Wachstumspotenzial, gestützt durch einen 200-Mio-EUR-Auftragsbestand im Rüstungssektor und Pläne für Zukäufe. Der irritierende Kurssturz von 400 EUR auf 62 EUR sorgt jedoch für Unsicherheit. Für wachstumsorientierte Anleger könnte die Aktie ein stabiler Wert sein, wenn die Kurswirren geklärt werden. Vonovia präsentiert sich als stabiler Anker mit einer Dividendenrendite von 4,2 %, gestärkt durch Investitionen in Modernisierung der Bestandsbauten und einem stabilen Mietgeschäft. Für stabilitätsorientierte Anleger bietet sie eine Option, aber die kommenden Tage werden zeigen, ob der Kurs hält oder fällt.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) ggf. künftig Aktien oder andere Finanzinstrumente der genannten Unternehmen halten oder auf steigende oder fallende Kurse setzen werden und somit ggf. künftig ein Interessenskonflikt entstehen kann. Die Relevanten Personen behalten sich dabei vor, jederzeit Aktien oder andere Finanzinstrumente des Unternehmens kaufen oder verkaufen zu können (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei unter Umständen den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.