26.03.2025 | 11:15

Steyr, Hensoldt, Mutares und thyssenkrupp verkaufen, First Phosphate bleibt ein Gamechanger

Das Sondervermögen in Höhe von bis zu 1 Billion Euro ist beschlossen. Was vor der Wahl noch als unmöglich schien, ist nun Gesetz. Bundespräsident Steinmeier hat am Wochenende die Grundgesetzänderung unterschrieben und besiegelt damit das größte Konjunkturpaket der deutschen Wirtschaftsgeschichte. Anstatt zu jubilieren, ging es beim DAX nur kurz nach oben auf 23.136 Punkte, dann erfolgte der Abverkauf nach dem Motto „Buy the Rumour, Sell the Fact“. So könnte es den gehypten Rüstungstiteln nun auch ergehen. Denn hier ist viel Phantasie im Vorfeld eingepreist worden, aber der Kapazitätsaufbau verläuft schleppend. Daher werden sich bei weitem nicht alle Erwartungen sofort in positiven Cashflows messen lassen. Eine genaue Analyse ist nötig!

Lesezeit: ca. 5 Min.

|

Autor:

André Will-Laudien

ISIN:

HENSOLDT AG INH O.N. | DE000HAG0005 , STEYR MOTORS AG | AT0000A3FW25 , FIRST PHOSPHATE CORP | CA33611D1033 , MUTARES KGAA NA O.N. | DE000A2NB650 , THYSSENKRUPP AG O.N. | DE0007500001

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Steyr und Mutares – In die Falle getappt

Da muss man dem Management von Mutares wirklich eine Eins im Zeugnis verleihen. Genau zum richtigen Zeitpunkt brachte die Münchener Beteiligungsgesellschaft die Steyr Motors AG wieder an die Börse, nämlich am 30. Oktober 2024. Im Vorfeld des Listings wurden 1.11 Mio. neue und bestehende Aktien im Rahmen einer Privatplatzierung zu einem Preis von 14 EUR je Aktie bei institutionellen Investoren platziert. Zum Zeitpunkt der Notierung, kostete das Papier etwa 16 EUR, die Mutter hielt einen Mehrheits-Anteil von 70,9 % an der Steyr Motors AG. Mutares selbst notierte zu diesem Zeitpunkt bei etwa 24 EUR. Nun kamen im März Gerüchte auf, dass Steyr im Rüstungsbereich bestens aufgestellt ist. Der Kurs explodierte in nur 5 Handelstagen von etwa 40 auf ein Hoch von 384 EUR auf Xetra, auch die Mutares machte einen 100 %-Sprung auf 47 EUR.

Aufgrund einer sehr starken Investorennachfrage plant Mutares, nun ihre Beteiligung zu reduzieren, um den Streubesitz zu erhöhen. Dazu erwartet man sich eine Lockerung der Sperrbedingungen. Ein Grund für andere Marktteilnehmer bei Steyr erstmal kräftig Kasse zu machen. Der Kurs stürzte daraufhin von den Traumkursen wieder auf gestern 55 EUR ab. Für Erstkäufer immer noch ein knapper Vervierfacher, für Mutares hingegen ein Milliarden-Deal. Last-Minute-Käufer liegen nun bis zu 85 % im Minus, da ist guter Rat teuer! Man darf davon ausgehen, dass in Steyr neben Verkäufen des Hauptaktionärs auch einige Leerverkäufer tätig waren. Der Kurs sollte sich also kurzfristig stabilisieren. Kein großer Trost, denn das Allzeithoch von über 380 EUR und eine Firmenbewertung von knapp 2 Mrd. EUR sollte auf die nächsten 10 Jahre nicht mehr zu erreichen sein.

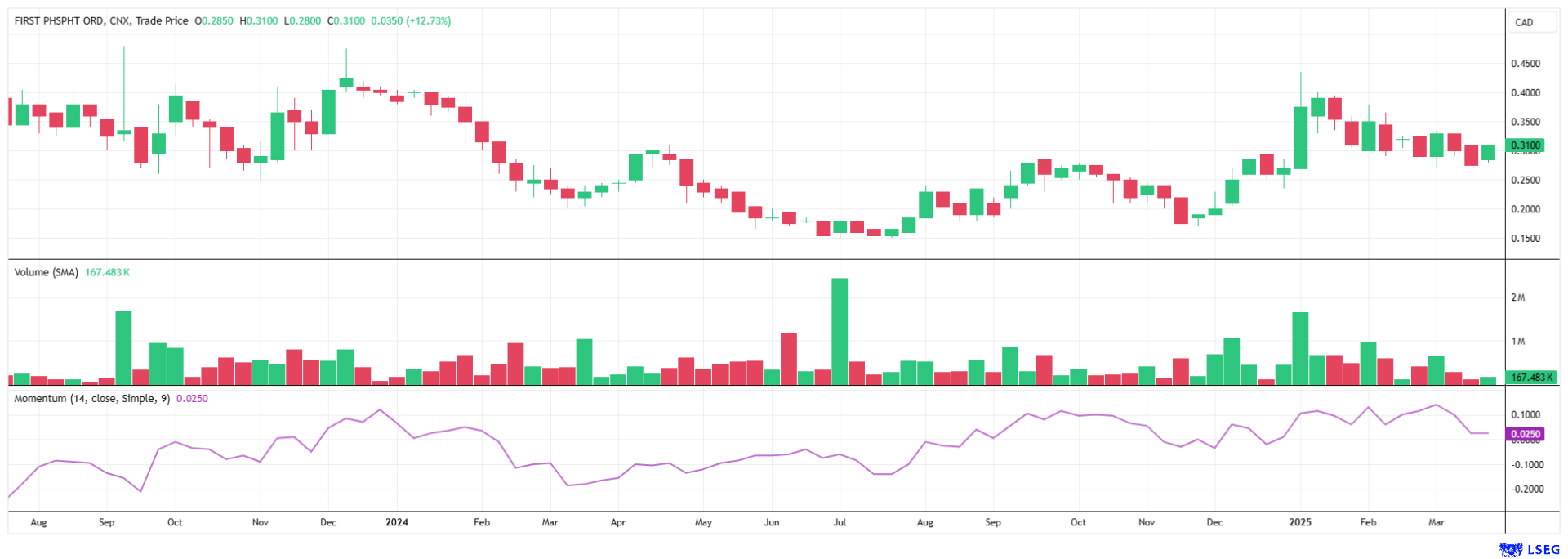

First Phosphate – Die Energiewende auf dem Plan

Die Speichertechnik bleibt einer der Dreh- und Angelpunkte der Energiewende. Wer sie meistern will, braucht Innovationen im Bereich der Batterien. Ob für die E-Mobilität oder die dringend benötigten Energiespeicher, Leistung und Ausdauer ist gefragt. Deutschland hat seinen Energie-Mix bereits zu über 50 % aus erneuerbaren Quellen gespeist, ein Problem stellt die Speicherfähigkeit zu Nacht- und Windstillzeiten dar, genannt „Dunkelflaute“. Die neu gewählte Regierung in Berlin propagiert „Technologie-Offenheit“ was meint, dass alle verfügbaren Methoden auf ihre Eignung zum Erreichen der Ziele geprüft werden, ohne ideologische Barrieren.

Das kanadische Unternehmen First Phosphate (PHOS) konzentriert sich auf die Beschlüsse aus diversen Klimakonferenzen und setzt auf Phosphat. Der Markt für diesen Rohstoff ist weltweit aus der Düngemittel-Industrie bekannt, im Licht der Energiewende dient hochreines Phosphat aber primär zur Herstellung von aktivem Kathodenmaterial für die Lithium-Eisen-Phosphat-(LFP)-Batterieindustrie. Kommen soll der das seltene, hochreine Phosphat in Zukunft aus eigenen Minen, welche direkt an die westlichen Industrien ausliefern. Damit wird First Phosphate perspektivisch zu einem wichtigen Bestandteil der Lieferkette im Energie-Speicherbereich. Auf dem firmeneigenen Begin-Lamarche Projekt gab es schon eine Ressourcenschätzung in der angedeuteten und abgeleiteten Kategorie von rund 15,5 Mio. Tonnen Phosphat (P2O5). Eine aktuelle PEA liefert einen Gegenwartswert (NPV) von knapp 1,6 Mrd. CAD. Die Erkundungen gehen im laufenden Jahr weiter und können die Ressource weiter steigern.

Hochreines Phosphat findet seine wichtigsten Anwendungsfelder in den hightech-affinen Industrien wie schnelle Datencenter für Künstliche Intelligenz, Robotik, Defense Technology und der Trend zur schnellen Mobilität in Großstädten. Überall dort sind hocheffiziente Speicherlösungen notwendig, sie benötigen das begehrte und seltene Phoshaot, welches First Phosphate perspektivisch liefern kann. Die Aufnahme der vom Unternehmen geplanten industriellen Tätigkeiten, einschließlich der Phosphatmine Begin-Lamarche, der Phosphorsäureanlage und der Eisenphosphatanlage First Saguenay, unterliegt einer Reihe von Bedingungen, einschließlich der Genehmigungen und Finanzierung. Im Management wurden Armand MacKenzie zum Präsidenten des Unternehmens und David Dufour zum Senior Vice President ernannt. Bewertet ist First Phosphate mit knapp 90 Mio. Aktien aktuell mit niedrigen 28 Mio. CAD. Das bietet noch viel Raum für erste Neubewertungen im Umfeld kritischer Metalle und strategischer Ressourcen. Die PHOS-Story steht also gerade noch am Anfang und kann schnell beschleunigen.

Hensoldt und thyssenkrupp – Kurzfristig bestimmt etwas überzogen

Nicht so schlimm wie bei Steyr haben sich die Kursdynamiken bei Hensoldt und thyssenkrupp entwickelt. In beiden Fällen konnten rüstungsaffine Anleger bis Mitte März etwa 100 % Kursgewinn einfahren. Bei Hensoldt sind die Phantasien getrieben von einer soliden Auftragslage und weiteren Orders aus dem Umfeld der NATO. Chef Oliver Dörr, erklärte jüngst in einem Interview, was seine Branche durch den Ukraine-Krieg gelernt hat und warum die Industrie sich heute neu aufstellen muss. Wer nämlich am Sondervermögen von 100 bis 300 Mrd. EUR partizipieren möchte, muss operativ liefern können, um entsprechend vom Kuchen zu profitieren. Die Aufträge gehen aktuell durch die Decke, was allerdings länger dauert, sind Kapazitätsanpassungen. Dieser „Wumms" in den Büchern gibt den Unternehmen Planungssicherheit über Jahre. Hensoldt hat schon einige Investitionen getätigt, um die Kapazität nach oben zu bringen. Der Paradigmenwechsel in der Politik soll die militärische Schlagkraft schnellstens nach oben bringen. Dazu braucht es Systeme in der Luftverteidigung, im Weltraum und bei Aufklärungssystemen. Oliver Dörr weiß, dass von den notwendigen Investitionen einiges in den Hensoldt-Büchern hängenbleiben wird, konkrete Gewinnerwartungen sind aber zum aktuellen Zeitpunkt völlig verfrüht.

Bei thyssenkrupp ist die Story etwas anders gelagert. Nach einer Turnaround-Spekulation in der Gegend von 2,80 bis 3,50 EUR kamen Gerüchte auf, dass man im aktuellen Umfeld den Marine-Bereich (TKMS) auslagern könnte. Der Clou: TKMS kann zurzeit Zeit eine Menge Aufmerksamkeit auf sich ziehen, weil auch im Marinebereich kräftig investiert werden muss. Wann also, wenn nicht jetzt, an eine Ausgliederung denken? Das thyssenkrupp-Management und der Bereichsvorstand Oliver Burkhard erwarten ein massives Marktwachstum. Steigende Budgets bedeuten für die deutsche wehrtechnische Industrie nicht nur mehr Aufträge, sondern auch eine beschleunigte Umsetzung der Projekte. TKMS hat seine Produktionskapazitäten bereits erweitert und eine Werft in Wismar übernommen. Dort sollen künftig Kriegsschiffe für Deutschland und internationale Kunden gebaut werden. Auch die Zusammenarbeit mit Partnern wird intensiviert. Ein Joint Venture mit der indischen Mazagon Dock Shipbuilders sieht den Bau von sechs U-Booten für die indische Marine vor. Der Börsengang für TKMS wird optimistischer Weise für Ende 2025 erwartet. Die thyssenkrupp-Aktie greift diesem Event mit einer Kursverdreifachung in nur 6 Monaten vor.

Die zurzeit am meisten verwendeten Strom-Speicher-Systeme basieren auf der LFP-Technologie. Ein wichtiger Bestandteil ist das relativ seltene Phosphat. Die geplanten Investitionen in die Verteidigung werden eine Unmenge dieser wichtigen Metalle notwendig machen. Manche Aktien, wie ausgewählte Rüstungstitel haben diese Szenarien schon gut eingepreist. First Phosphate steht in der Aufwertung noch am Anfang und ist wegen seiner wertvollen Liegenschaften höchst spannend.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.