21.12.2023 | 04:45

Nach der Klimakonferenz COP28: Wasserstoff, Solar oder Öl? Plug Power, Nucera, Saturn Oil + Gas, Jinko Solar im Fokus

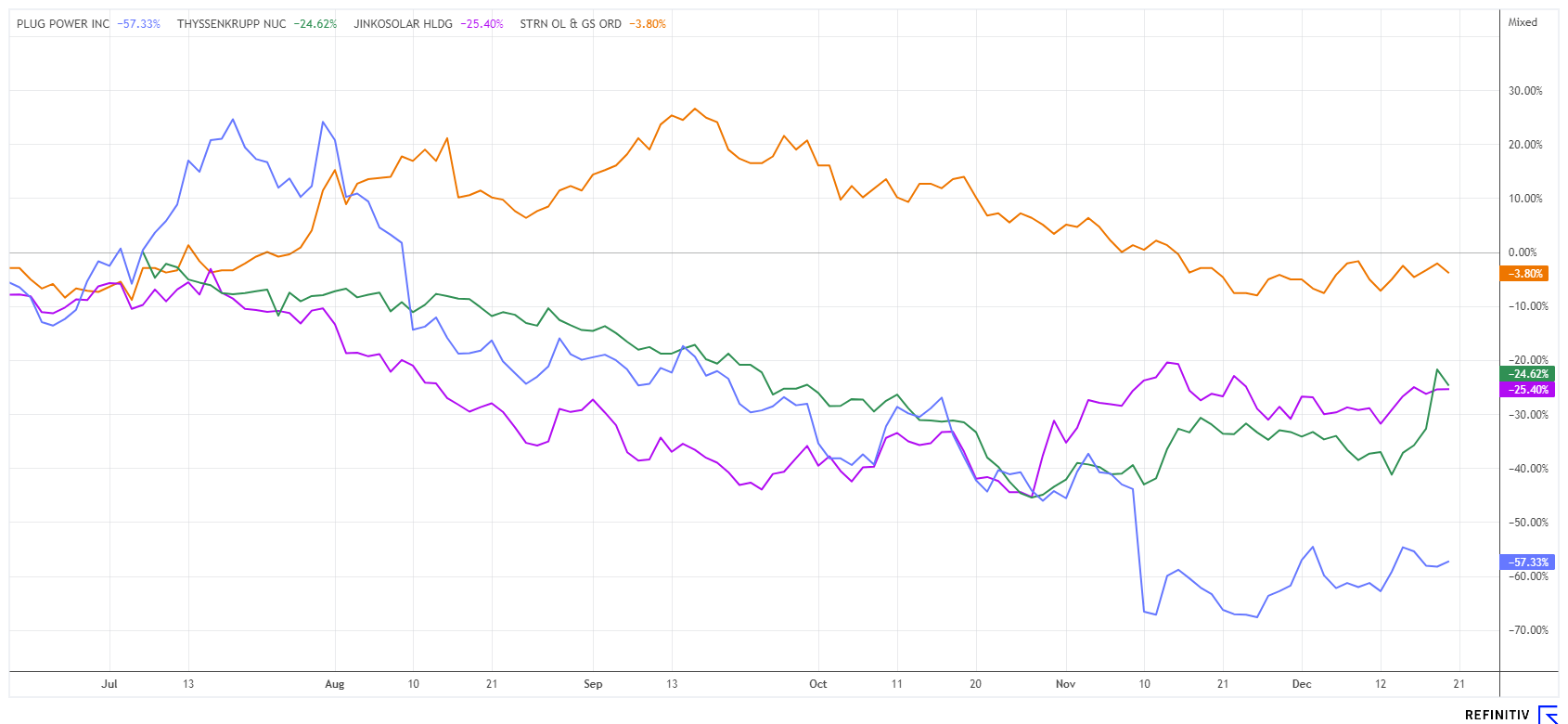

Das hätte besser laufen können! Die Klimakonferenz COP28 in Dubai ist beendet, die Ergebnisse für viele ernüchternd, für andere im Bereich der Erwartungen. Während große Teile der Welt sich nach einer härteren Gangart in Sachen Reduzierung von fossilen Brennstoffen einsetzten, möchten die Staaten in der Golfregion ihr erfolgreiches Geschäftsmodell der letzten 150 Jahre fortsetzen. Öl kommt also nicht aus der Mode, wird weiterhin üppigst gefördert und über viele Umwege an die Besteller gebracht. Wasserstoff und Solarenergie sind genau wie die Windkraft wichtige Energielieferanten, sie werden aber bestehende Strukturen nicht ersetzen, sondern bestenfalls ergänzen. Selbst die weit verpönte Kernenergie wird von Staaten wie Polen, Frankreich und Finnland nun als Klimalöser gesehen und drastisch ausgebaut. Wo liegen die Chancen für Anleger?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

Saturn Oil + Gas Inc. | CA80412L8832 , PLUG POWER INC. DL-_01 | US72919P2020 , THYSSENKRUPP NUCERA AG & CO KGAA | DE000NCA0001 , JINKOSOLAR ADR/4 DL-00002 | US47759T1007

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

Plug Power und thyssenkrupp nucera – Gibt es ein Revival in 2024?

Ein Blick auf die Bewertungsplattform Refinitiv Eikon bringt den Anleger in Sachen Plug Power nicht wirklich weiter. Denn von insgesamt 30 Meinungen gibt es immer noch 11 Kaufempfehlungen, 16 neutrale Ratings und nur ganze 4 Verkaufsempfehlungen. So verwundert es nicht, dass die mittlere Kurserwartung auf 12 Monate noch bei 14,75 USD eingefroren ist. Aber die Befürworterfront bröckelt. Jüngstes Negativbeispiel ist Piper-Sandler-Analyst Kashy Harrison, er hat den Wasserstofftitel von "Neutral" auf "Underweight" abgestuft und das Kursziel massiv von 6,50 auf niedrige 2,30 USD gesenkt. Gestern ein kleiner Lichtblick: Die Aktie konnte nach 66 % Halbjahresverlust den 5. Handelstag in Folge mit leichten Zuwächsen schließen. Eventuell bietet sich mit 4,12 EUR nun ein Einstieg für momentumorientierte Anleger.

Richtig stark zeigt sich die H2-Abspaltung von thyssenkrupp, nucera. Denn nach Veröffentlichung der Quartalszahlen haben einige Banken- und Analysehäuser ihre Bewertungen und Kursziele angepasst. Goldman Sachs bestätigt zwar seine niedrige Einstufung der Wasserstoff-Aktie mit "Neutral" und einem 12-Monatskursziel von 16 EUR, die Deutsche Bank hat jedoch 29 EUR auf dem Zettel. Tatsächlich hat sich bei Nucera der Auftragseingang zuletzt mehr als halbiert, doch gibt es laut CEO Ponikwar einige neue lukrative Projekte in der Pipeline. Sie stammen aus aller Welt, nur Deutschland hinkt mit seinen Investitionen stark hinterher. Trotzdem zeigt sich der Konzernchef weder angespannt noch nervös, er sieht den Wasserstoff als „die Technologie der energetischen Zukunft“. Anscheinend hat dieses Argument bei Investoren durchgeschlagen. Denn seit der Pressekonferenz konnte die Aktie von 15 auf knapp 20 EUR zulegen. Wer diese Meinung teilt, sollte sich sowohl Plug Power als auch thyssenkrupp nucera für 2024 auf die Kaufliste nehmen.

Saturn Oil & Gas – Einen Strauß guter Meldungen

Saturn Oil & Gas lässt sich wieder operativ in die Karten schauen. So zeigen die ersten Förderergebnisse für den Start in den Cardium- und Bakken-Leichtölzielen in Alberta und Saskatchewan gute Werte. Die tieferen Lagerstätten in Südost-Saskatchewan einschließlich der leistungsstärksten Gruppe von Frobisher-Bohrungen, lieferten jüngst hervorragende Bohrergebnisse. Im Gebiet Viewfield wurden sechs horizontale Bohrungen durchgeführt, welche auf leichtes Bakken-Öl abzielten. Dabei betrug die anfängliche 30-Tage-Produktion ("IP30") der neuen Bohrungen durchschnittlich 113,8 Barrel Leichtöl pro Tag. Während der Startzeiträume zeigen die Bakken-Bohrungen in der Regel eine stetig steigende Ölproduktion, die in den ersten 15 Tagen im Durchschnitt etwa 100,0 Barrel/Tag betrug und sich in den letzten 15 Tagen auf durchschnittlich 127,6 Barrel/Tag entwickelte. Der durchschnittliche IP30-Wert lag somit um 13 % über den Erwartungen des Unternehmens. In den Frobisher-Leichtöl-Gebieten Crealman, Glen Ewen, Ingoldsby und Weir Hill erzielte man eine durchschnittliche IP30 von 98,7 Barrel/Tag, damit lag das Ergebnis der vier neuen Frobisher-Bohrungen sogar um 43 % über den Erwartungen des Unternehmens.

Der Kurs der Saturn Oil-Aktie hat seit dem September-Hoch bei rund 3,06 CAD eine kleine Konsolidierung durchlaufen und handelt derzeit bei ca. 2,30 CAD. Mit 139,3 Mio. Aktien ist das Unternehmen derzeit nur mit rund 320 Mio. CAD bewertet. Mit den letzten Quartalszahlen gab es eine EBITDA-Schätzung von ca. 430 Mio. CAD für das Gesamtjahr. Der freie Cashflow wird dabei auf 145 Mio. CAD getaxt, das senkt die Nettoverschuldung bis zum Jahresende auf etwa 455 Mio. CAD. Zurzeit liegt der WTI-Preis allerdings etwas unter der Management-Kalkulation von 80 USD. Das könnte der Grund sein, warum einige Anleger hier nervös werden. Andererseits eröffnet der aktuelle Aktienpreis die Möglichkeit, zu einem Kurs-Cashflow-Ratio 2024e von 0,8 einzusteigen. Ein niedriger bewertetes Ölunternehmen mit diesen Wachstumszahlen wird man in Nordamerika nicht finden.

Jinko Solar – Der CEO blickt optimistisch in die Zukunft

Ein kurzer Blick auf den chinesischen Solarpanel-Hersteller Jinko Solar. Nach herausragenden Quartalszahlen im Oktober konnte der Kurs des Unternehmens endlich drehen und verabschiedete sich nachhaltig vom Ausverkaufsniveau bei rund 24 EUR. Begleitend zum jüngsten Kursanstieg meldet sich auch der Chairman und CEO David Li zu Wort. Trotz kurzfristiger Schwankungen in der Solarbranche zeigt der globale Trend weiterhin Stärke. Er erwartet im Solarsegment für das kommende Geschäftsjahr 2024 einen Nachfrageschub von 20 bis 30 % gegenüber dem guten Vorjahr. Hohen Marktvolatilitäten begegnet der Marktführer mit technischen Neuerungen und steigenden Durchschnittsmargen. Zudem sind die Kosten für Polysilizium im Vergleich zum Vorjahr gesunken, während die Lieferungen in die USA ein erfreuliches sequenzielles Wachstum verzeichnen, erklärte der Manager kürzlich auf dem BNEF-Gipfel.

Die Herausforderungen auf dem globalen PV-Markt bleiben jedoch groß: Verschärfter Wettbewerb aufgrund von Veränderungen bei Angebot und Nachfrage, eine rasante technische Entwicklung, hohe Refinanzierungskosten und die anhaltenden geopolitischen Spannungen machen eine genaue Vorhersage der Geschäfte schwer. Dennoch: Die Jinko-Aktie ist mit einem Kurs von 30,90 EUR nur mit einem KGV 2024e von 5,4 bewertet. Der aktuelle Buchwert liegt bei ca. 60 EUR. Damit müsste schon viel auf dem Solarmarkt passieren, damit die Chinesen Probleme bekommen. Die Marktkapitalisierung von 1,6 Mrd. EUR liegt in etwa auf der Höhe der momentanen Cashreserven. Einsammeln!

Die beiden Indizes DAX40 und NDX100 verabschieden sich nahe ihren Höchstständen aus dem Jahr. Was für die großen Werte gilt, endete für viele kleinere Werte in einer starken Korrektur. So befindet sich fast der komplette GreenTech-Sektor im Abseits, hingegen konnten sich die traditionellen Energie-Branchen wie Öl oder Kernenergie recht gut behaupten. Im neuen Jahr dürften die fundamentalen Zahlen wieder stärker durchschlagen. Jinko Solar und Saturn Oil & Gas warten zudem mit steigenden Erlös- und Gewinnprognosen auf.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.