24.10.2023 | 04:45

Uran mit explodierender Nachfrage! Uniper, GoviEx Uranium, Plug Power, RWE – Der nächste 100 % Wert im Depot

Mit einem weltweiten Schulterschluss wollen die Teilnehmer der letzten Klima-Konferenz in Kairo ihre Net Zero-Ziele bis 2035 bzw. 2045 umsetzen. Die Anpassungsgeschwindigkeit an eine nachhaltigere Energieerzeugung und -nutzung ist natürlich von den öffentlichen Investitionsbudgets der Regierungen abhängig. In Deutschland und der EU werden zur Finanzierung in anderen Bereichen wie z. B. des Verkehrs, Ökoabgaben erhoben, welche dann in Umweltprojekte investiert werden sollen. Die meisten Teilnehmer des Klimaabkommens sind aber wegen hoher Kosten der Migrationsbewältigung und der steigenden Staatsausgaben überfordert. Weil in vielen Staaten aber noch eine gute Infrastruktur für die Nutzung der Kernenergie bereitsteht, wird diese Energieform nun eingesetzt, um die angestrebte Klimaneutralität etwas früher und einfacher zu erreichen. Die Protagonisten dieser Sichtweise in Europa sind Frankreich, Spanien, Polen und Tschechien – Deutschland hält sich aus diesem Thema raus. Weltweit sollen aber ca. 100 neue Reaktoren gebaut werden, der Rohstoff Uran steht also wieder ganz oben auf der Einkaufsliste. Welche Aktien stehen hierbei in vorderster Front?

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

GOVIEX URANIUM INC A | CA3837981057 , PLUG POWER INC. DL-_01 | US72919P2020 , RWE AG INH O.N. | DE0007037129 , UNIPER SE NA O.N. | DE000UNSE018

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

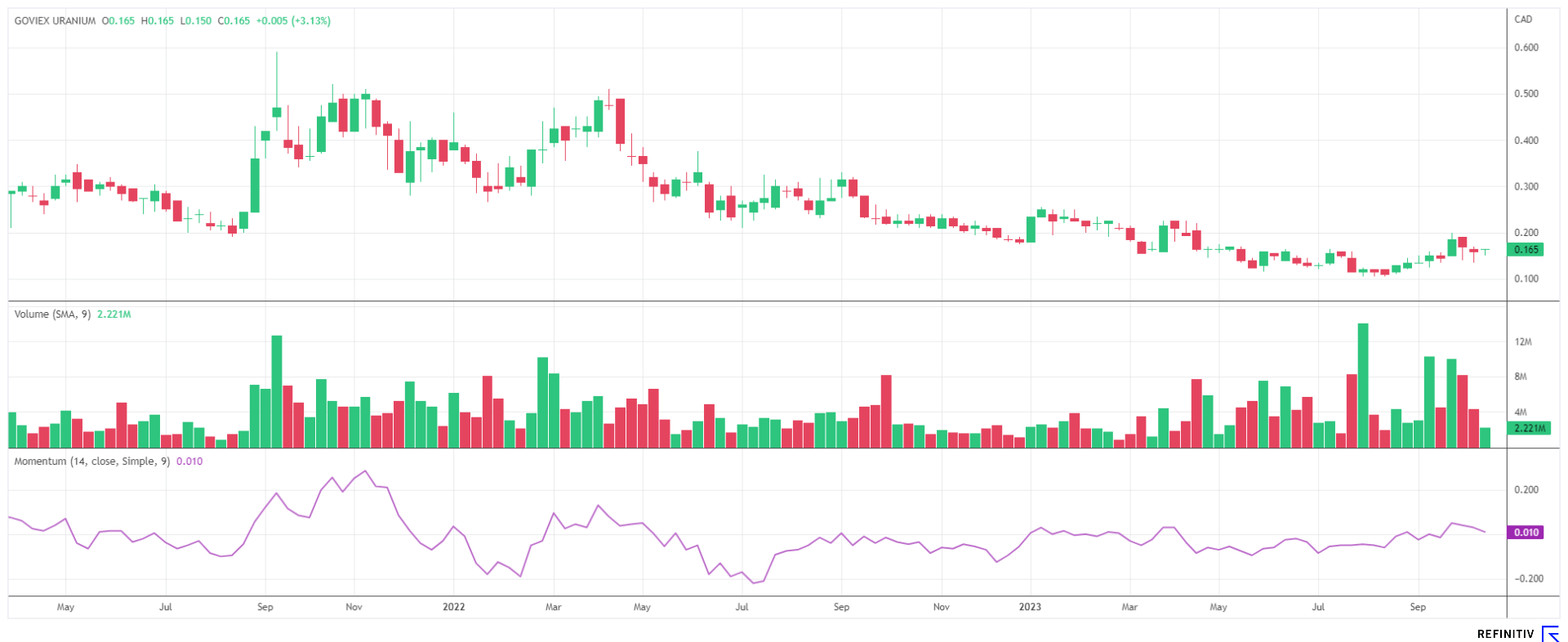

GoviEx Uranium – Mit Vollgas in Richtung Produktion

Rund 200 km von Lusaka, der Hauptstadt Sambias in der südlichen Hälfte Afrikas, liegt das Muntanga-Projekt des Uran-Explorers GoviEx. Seit einiger Zeit besitzt das Unternehmen hier bereits eine Bergbaulizenz, die Produktion soll bis 2026 in Gang kommen. Derzeit kümmert sich das Management um die nötigen Vorleistungen in der Region, das alles unter Einhaltung sämtlicher ESG-Kriterien, wie es der jüngste Nachhaltigkeitsbericht bestätigt. Neben Samibia entwickelt GoviEx auch das aussichtsreiche Madaouela-Projekt nahe den Förderstätten des französischen Staatskonzerns Orano im Niger und das Multi-Metall-Projekt Falea in Mali. Der Fokus liegt aber derzeit klar auf dem Muntanga-Projekt. Das Unternehmen verfügt in seinen Liegenschaften über ein beträchtliches Ressourceninventar mit über 130,6 Mio. Pfund U3O8 in den gemessenen und angezeigten Kategorien und 30,5 Mio. Pfund U3O8 in der abgeleiteten Kategorie.

Die weltweite Uran-Produktion liegt heute schon unter dem Bedarf der Energieunternehmen und erreicht laut World Nuclear Association bereits im Jahr 2025 eine kritische Phase. Denn es gibt nicht genug neue Schürfstellen, die den wachsenden Bedarf auch nur annähernd decken könnten. Momentan können sich die Stromproduzenten nur noch wegen der Recycling- und Verkaufsaktivitäten von strategischen Lagerbeständen über Wasser halten. Perspektivisch besteht im Jahr 2030 eine Unterdeckung von etwa 25 % des Bedarfs an Uran. Beste Karten für den Minenaufbau. Bei rund 726 Mio. Aktien liegt der Marktwert von GoviEx derzeit bei etwa 117 Mio. CAD. Ein Klacks, wenn man die Marktchancen der nächsten Jahre bewertet. GoviEx wird seine Vorzeigeprojekte mit großer Energie in Produktion bringen. Der Uranpreis ist seit August bereits um über 60 % geklettert und verleiht den Vorhaben entsprechenden Rückenwind. Auf dem 8. International Investment Forum erläuterte CEO Daniel Major jüngst seine anstehenden Vorhaben.

Plug Power – Der Sellout geht weiter

Jenseits der Uran-Produktion bemüht sich Plug Power weiterhin um öffentliche Budgets für sein Wasserstoff-Elektrolyseur-Geschäft. Das Unternehmen aus dem Bundesstaat New York kam zuletzt gewaltig unter die Räder, weil durch den Zinsanstieg der letzten 6 Monate sämtliche Projekte mit niedrigeren Barwerten angesetzt werden mussten. Zudem stockt die öffentliche Auftragsvergabe zuletzt stark. Die Investoren haben wegen der dauerhaft schlechten Entwicklung, den Ungereimtheiten wegen verfehlter Geschäftsplanungen und Zweifel über die nahe Zukunft bereits ordentlich mit den Füßen votiert und den Kurs mit 5,75 EUR in der letzten Woche auf ein neues 36-Monatstief geschickt. Am 9. November berichtet Plug Power zum dritten Quartal. Man kann nur hoffen, dass auf die erneute Verlustbekanntmachung ein guter Ausblick des Managements folgt, sonst dürfte sich der Ausverkauf der PLUG-Aktie unvermindert fortsetzen.

Uniper – Hier haben sich wohl viele verrechnet

Ein Mysterium bleibt der schwer angeschlagene Energiekonzern Uniper. Wegen seiner Konzentration auf internationale Gasgeschäfte musste die Bundesregierung das Unternehmen mit einer Deckungszusage von 25 Mrd. EUR vor dem Konkurs retten. Durch die Übernahme der Anteile des finnischen Staatskonzerns Fortum erlangte der Bund Ende 2022 rund 99 Prozent der ausstehenden Anteile. Uniper gilt nun als saniert und soll mit einer Kapitalzusammenlegung von 20 zu 1 wieder börsenfähig gemacht werden. Derzeit befinden sich nur noch 1 Prozent der Anteile in den Händen von Spekulanten. Der Kurs vollzog in den letzten 12 Monaten eine Achterbahnfahrt zwischen 3 und 7 EUR. Durch den hohen Aktienanteil des Staates und des niedrigen Freefloats berechnet sich der Marktwert auf sagenhafte 33,6 Mrd. EUR. Mit der Zusammenlegung schrumpft die Aktienanzahl von 14,16 Milliarden auf nur noch 416 Millionen Stück, der rechnerische Nennwert je Aktie sinkt von 1,70 auf 1,00 EUR. Bis zum Jahr 2028 soll die Staatsbeteiligung auf 25 Prozent gesenkt werden. Wegen der irren Verlustvorträge ist die jetzige Notierung eine völlige Luftnummer. Eine Neubewertung steht daher an, frische Quartals- Zahlen liefet Uniper am 30. Oktober.

RWE – Analysten halten den Daumen hoch

Die Aktie von RWE erlebt derzeit eine Renaissance. Am Samstag feierte der Stromriese sein 125-jähriges Bestehen und lud Megastar Robbie Williams für die Mitarbeiterfeier nach Essen ein. Im Vorfeld hatte es Kritik an der Verpflichtung des teuren Stargasts in Krisenzeiten gegeben. Wenig gestört von Klimaaktivisten ist auch Bundeskanzler Olaf Scholz mit bestem Polizeischutz auf dem Fest erwartet worden. Wegen der jüngsten Konsolidierung von etwa 20 % vom Top von 43,40 EUR zeigten Analysten vermehrt mit dem Daumen nach oben. Denn aktuell ist der Konzern mit einem KGV von 7 und einer Ausschüttung von 3 % einer der günstigsten Werte im Dax-40. Sowohl J.P. Morgan als auch Deutsche Bank sehen Kursziele von 53,50 bzw. 51,00 EUR und raten zum Kauf. Das mittlere 12-Monatskursziel der Experten auf der Plattform Refinitiv Eikon liegt bei 50,45 EUR. Alle 24 Dotierungen liegen im oberen Empfehlungsbereich. Da kann bei 34 EUR Einstiegspreis mittelfristig nicht mehr viel schief gehen.

Es bleibt spannend auf dem Energiemarkt. Noch nie gab es in so kurzer Zeit so viele Verzerrungen und Bewertungs-Irritationen. Fakt ist, dass die günstige Gasversorgung der letzten 70 Jahre nun ad acta gelegt werden muss. Deutschland wird sich am Markt eindecken müssen oder eigene Quellen durch Fracking anzapfen. Dieses Vorhaben wird aber an den Überzeugungen der aktuellen Ampelregierung scheitern. Anleger sollten deshalb wachsam bleiben und chancenorientiert investieren. Das beinhaltet einen hohen Investmentgrad in Standardwerten und interessante Beimischungen wie z. B. die kanadische GoviEx.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.