22.06.2023 | 06:20

Hier ist viel Bewegung zu erwarten: Covestro, Globex Mining, Nikola. 100 % Rendite im Fokus!

GreenTech wird politisch gefördert und boomt. An der Börse werden viele Titel mit dieser Phantasie gehandelt. Doch was ist technologisch wirklich sinnvoll umsetzbar? Wer heute von fossiler Energie auf elektrische Nutzungsformen umstellen möchte, vergisst den teilweise schlechten Wirkungsgrad bei der Umwandlung von fossilen Primärenergie-Formen zu Strom aus der Steckdose. Und wirklich grüne Lösungen definieren sich per se aus Anwendungen, welche die Energiebilanz der bewegten Güter insgesamt verbessern oder gar auf Null stellen. Voraussetzung für alle Bestrebungen ist der Zugang zu günstigen Rohstoffen, insbesondere zu Hightech-Metallen. Wir blicken auf interessante Kursbewegungen im Sektor.

Lesezeit: ca. 4 Min.

|

Autor:

André Will-Laudien

ISIN:

COVESTRO AG O.N. | DE0006062144 , GLOBEX MINING ENTPRS INC. | CA3799005093 , NIKOLA CORP. | US6541101050

Inhaltsverzeichnis:

Der Autor

André Will-Laudien

Der gebürtige Münchner studierte zuerst Volkswirtschaftslehre und diplomierte 1995 in Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität. Da er sich schon sehr frühzeitig mit der Börse beschäftigte, verfügt er heute über mehr als 30 Jahre Erfahrung an den Kapitalmärkten.

Tag-Cloud

Aktien-Cloud

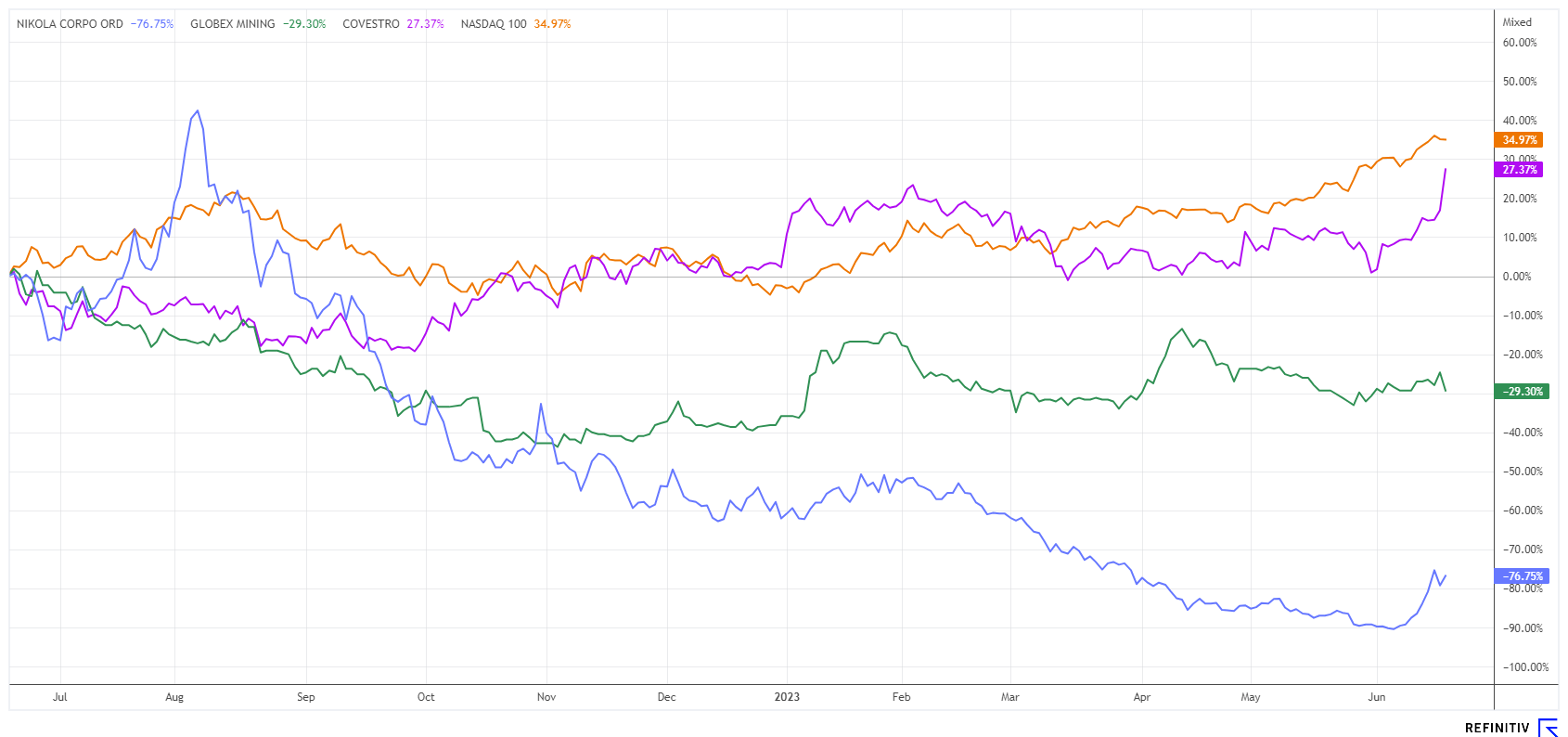

Covestro – Übernahmeangebot ist gut für 15 % an einem Tag

Gut eine Milliarde Euro legte der Marktwert von Covestro vorgestern zu. Der Ölkonzern Abu Dhabi National Oil (ADNOC) hat offenbar ein Auge auf den Kunststoffkonzern geworfen. Will man informierten Kreisen glauben, so hat es bereits erste Gespräche mit Covestro-Vertretern in Leverkusen gegeben. Als möglicher Übernahmepreis stehen offenbar rund 50 bis 55 EUR im Raum, das wären ca. 30 % über dem Durchschnittskurs der letzten 3 Monate. Bei ca. 193 Mio. Inhaberaktien ergäbe sich bei diesem Preis eine Marktbewertung von knapp 10 Mrd. EUR. Es ist kaum vorstellbar, dass die Aktionärsgemeinde diesem Angebot zustimmen würde, immerhin stand die Aktie in 2021 schon mal bei 63 EUR.

Der Bieter ADNOC fördert fast das gesamte Öl für das OPEC-Mitglied Vereinigte Arabische Emirate. Der Konzern veröffentlichte jüngst Pläne für Investitionen in Höhe von 150 Mrd. EUR, um seine Aktivitäten in den Bereichen Erdgas, Chemikalien und Green Energy weltweit auszubauen. Im vergangenen Jahr kaufte ADNOC bereits Anteile an der österreichischen OMV AG im Wert von rund 3,9 Mrd. EUR.

Covestro gehört zur Gruppe der technischen Spezialchemie-Unternehmen. Fundamental handelt der führende Hersteller von Hightech-Polymerwerkstoffen sowie Lacke und Bindemittel nach einem erwarteten Gewinneinbruch in 2023 bei einer 2025e Schätzung mit einem KGV von 11 und einer Kurs-Umsatz-Bewertung von niedrigen 0,6. Analysten applaudierten den Gerüchten und nahmen ihre Schätzungen hoch. So votiert Goldman Sachs mit „Buy“ und erwartet ein Kursziel von 64 EUR in 12 Monaten. Auf der Plattform Refinitiv Eikon steht das Konsensus-Kursziel hingegen noch bei 46,10 EUR. Noch beträgt die Differenz zum herumgereichten Übernahmepreis bei über 10 %. Die Chancen auf Kursgewinne stehen somit nicht schlecht.

-

Globex Mining – Breit diversifiziert und günstig

Die GreenTech-Welle und der damit verbundene Wirbel um strategische Metalle spielt dem kanadischen Rohstoffunternehmen Globex Mining (GMX) in die Karten. CEO Jack Stoch leitet den gut diversifizierten Explorer schon seit über 30 Jahren. Das Unternehmen gilt als potentieller Zulieferer von wertvollen Metallen im energetischen Erneuerungs-Prozess. Das aktuelle Portfolio umfasst über 200 Liegenschaften, welche als Explorationsgrundstücke an Partnerunternehmen veroptioniert werden. Damit liegt das Explorations-Risiko außerhalb von Globex. Wenn eine Ressource entdeckt wird, erhält der Optionsgeber ab Förderbeginn dauerhafte Royalties oder kann über eine größere Einmalzahlung herausgekauft werden. Die Besitztümer der Holding werfen also regelmäßige Portfolioerträge ab, das steigert das Aktionärseinkommen stetig und verlässlich.

Anfang Juni berichtete Globex von seinem neuesten Deal mit der Burin Gold Corporation. Hier geht es um den Erwerb einer 100%-Beteiligung am Projekt Dalhousie, das aus 31 Claims besteht und 53 km östlich von Matagami am Lac au Goéland in Quebec liegt. Die Liegenschaft umfasst ein ortho-magmatisches Nickel-Kupfer-Kobalt-Vorkommen, das sich innerhalb des mafisch-ultramafischen Pakets des Bell River-Komplexes befindet. Vorhandene historische Bohrungen bis in die späten 1980er Jahre konzentrierten sich auf schlecht eingegrenzte geophysikalische Anomalien, wobei jedoch erfolgreich Mineralisierungen gefunden wurden. Historische Spänekanalproben ergaben einen Gehalt von bis zu 3,79 % Cu, 0,90 % Ni und 0,28 % Co.

Die Feldarbeiten werden in diesem Sommer beginnen, gemäß den Bedingungen des Abkommens zahlt Burin vorab 1,5 Mio. CAD und emittiert 4 Mio. Aktien, welche an Globex übertragen werden. Über einen Zeitraum von 4 Jahren sollen Explorationsarbeiten in Höhe von 5 Mio. CAD durchgeführt werden, Globex erhält nach dem potentiellen Verkauf in 2026 noch 3 % Royality-Gebühren on top. Die guten Nachrichten ließen die GMX-Aktie von 0,72 auf 0,81 CAD ansteigen. Mit einer Marktkapitalisierung von 44 Mio. CAD ist Globex Mining immer noch unterbewertet.

Nikola – Wie Phoenix aus der Asche

Das skandalumwobene Unternehmen Nikola war besonders in 2022 stark in den Medien, als der Gründer Trevor Milton wegen Wertpapierbetrugs verurteilt wurde. Noch heute besitzt er 50 Millionen Nikola-Aktien und fällt immer durch negative Äußerungen in den sozialen Medien auf. Nikola hatte zur Einführung seiner wasserstoffbetriebenen LKWs mit Vorwürfen zu kämpfen, dass ein Werbevideo falsche Tatsachen zeigte. Die Aktie fiel daraufhin wie ein Stein um 98 % von ehemals 75 USD auf unter 1,50 USD. Eine Denotierung von der Nasdaq ist in 2023 aber erfolgreich verhindert worden.

Nun macht das Unternehmen mit einem Marktwert von 820 Mio. USD wieder Schlagzeilen, denn im Herbst soll der erste H2 betriebene LKW wirklich ausgeliefert werden. Nikola bekräftigte jüngst, dass die Markteinführung des Brennstoffzellen-Elektro-LKW Tre FCEV der Klasse 8 im dritten Quartal weiterhin im Zeitplan liegt. Nach Angaben des Unternehmens verfügt man sogar über 178 Bestellungen von 14 verschiedenen Endkunden. Um die Kostenseite in den Griff zu bekommen, entlässt Nikola 270 Mitarbeiter, davon 150 in Europa. Man erhofft sich dadurch Einsparungen von 50 Mio. USD jährlich.

Der Nikola-Aktienkurs scheint nun Anfang Juni gedreht zu haben. Er legte einfach mal 100 % in 10 Handelstagen zu und notierte gestern bei 1,48 USD. Auf der Plattform Refinitiv Eikon gibt es immerhin 9 Analysten mit einer Meinung zu Nikola, welche vorsichtig zwischen Neutral und Kaufen liegen. Das gewogene Mittel der Kurserwartung errechnet sich zu 3,14 USD, immerhin noch weitere gut 100 % Aufschlag zum aktuellen Kurs. Höchst spekulativ und auch ordentlich volatil!

Seit der großen Zinswende sind Aktienmärkte besonders anfällig geworden. Schlechte Nachrichten führen zu starken Einzelabschlägen in Aktien. Trotzdem lauern gerade im Bereich Künstliche Intelligenz und GreenTech immer wieder interessante Chancen. Auch der lang vernachlässigte Rohstoffmarkt sollte bald wieder Traktion erlangen.

Interessenskonflikt

Gemäß §85 WpHG weisen wir darauf hin, dass die Apaton Finance GmbH sowie Partner, Autoren oder Mitarbeiter der Apaton Finance GmbH (nachfolgend „Relevante Personen“) derzeit Aktien oder andere Finanzinstrumente der genannten Unternehmen hält bzw. halten und auf deren Kursentwicklungen spekulieren. Sie beabsichtigen insofern Aktien oder andere Finanzinstrumente der Unternehmen zu veräußern bzw. zu erwerben (nachfolgend jeweils als „Transaktion“ bezeichnet). Transaktionen können dabei den jeweiligen Kurs der Aktien oder der sonstigen Finanzinstrumente des Unternehmens beeinflussen.

Es besteht insofern ein konkreter Interessenkonflikt bei der Berichterstattung zu den Unternehmen.

Die Apaton Finance GmbH ist daneben im Rahmen der Erstellung und Veröffentlichung der Berichterstattung in entgeltlichen Auftragsbeziehungen tätig.

Es besteht auch aus diesem Grund ein konkreter Interessenkonflikt.

Die vorstehenden Hinweise zu vorliegenden Interessenkonflikten gelten für alle Arten und Formen der Veröffentlichung, die die Apaton Finance GmbH für Veröffentlichungen zu Unternehmen nutzt.

Risikohinweis

Die Apaton Finance GmbH bietet Redakteuren, Agenturen und Unternehmen die Möglichkeit, Kommentare, Interviews, Zusammenfassungen, Nachrichten u. ä. auf www.inv3st.de zu veröffentlichen. Diese Inhalte dienen ausschließlich der Information der Leser und stellen keine Handlungsaufforderung oder Empfehlungen dar, weder explizit noch implizit sind sie als Zusicherung etwaiger Kursentwicklungen zu verstehen. Die Inhalte ersetzen keine individuelle fachkundige Anlageberatung und stellen weder ein Verkaufsangebot für die behandelte(n) Aktie(n) oder sonstigen Finanzinstrumente noch eine Aufforderung zum Kauf oder Verkauf von solchen dar.

Bei den Inhalten handelt es sich ausdrücklich nicht um eine Finanzanalyse, sondern um journalistische oder werbliche Texte. Leser oder Nutzer, die aufgrund der hier angebotenen Informationen Anlageentscheidungen treffen bzw. Transaktionen durchführen, handeln vollständig auf eigene Gefahr. Es kommt keine vertragliche Beziehung zwischen der der Apaton Finance GmbH und ihren Lesern oder den Nutzern ihrer Angebote zustande, da unsere Informationen sich nur auf das Unternehmen beziehen, nicht aber auf die Anlageentscheidung des Lesers oder Nutzers.

Der Erwerb von Finanzinstrumenten birgt hohe Risiken, die bis zum Totalverlust des eingesetzten Kapitals führen können. Die von der Apaton Finance GmbH und ihre Autoren veröffentlichten Informationen beruhen auf sorgfältiger Recherche, dennoch wird keinerlei Haftung für Vermögensschäden oder eine inhaltliche Garantie für Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der hier angebotenen Inhalte übernommen. Bitte beachten Sie auch unsere Nutzungsbedingungen.